Добавить любой RSS - источник (включая журнал LiveJournal) в свою ленту друзей вы можете на странице синдикации.

Исходная информация - http://www.fxteam.ru.

Данный дневник сформирован из открытого RSS-источника по адресу http://www.fxteam.ru/rss-xml/rss.news.php, и дополняется в соответствии с дополнением данного источника. Он может не соответствовать содержимому оригинальной страницы. Трансляция создана автоматически по запросу читателей этой RSS ленты.

По всем вопросам о работе данного сервиса обращаться со страницы контактной информации.

[Обновить трансляцию]

Прогноз по золоту: XAU/USD удерживает позитивные позиции выше $2 900 на фоне возобновившихся угроз тарифов со стороны США |

- Цена на золото демонстрирует скромные приросты, приближаясь к $2 920 на ранней азиатской сессии в четверг.

- Неопределенность и покупки в безопасные активы обеспечивают некоторую поддержку золоту.

- Ястребиная ФРС может ограничить рост цен на золото.

Цена на золото (XAU/USD) торгуется с небольшими приростами около $2 920 на ранней азиатской сессии в четверг. Торговые трения и экономическая неопределенность продолжают стимулировать спрос на безопасные активы, такие как золото.

Поздно в среду президент США Дональд Трамп вновь подтвердил свою настойчивость в отношении 25% тарифов на Канаду и Мексику, а также добавил Европейский Союз (ЕС) в смешанный список стран, с которых он будет наказывать американских потребителей за импорт. Трамп добавил, что тарифы на Канаду и Мексику вступят в силу 2 апреля.

Игроки на рынке будут внимательно следить за развитием ситуации вокруг дальнейших тарифных политик Трампа. Неопределенность в отношении тарифов может увеличить приток в безопасные активы, что будет способствовать росту цен на драгоценный металл.

С другой стороны, планы Трампа по повышению тарифов вызвали опасения по поводу инфляции в Федеральной резервной системе США (ФРС), что может убедить центральный банк США сохранить процентные ставки на высоком уровне в течение более длительного времени. Это, в свою очередь, может ограничить рост цен на драгоценный металл, так как более высокие процентные ставки снижают привлекательность недоходного золота.

Кроме того, аналитики предполагают, что откат является частью нормального цикла фиксации прибыли, при этом долгосрочный бычий тренд сохраняется. "Мы продолжаем наблюдать общий восходящий тренд," сказал Дэвид Мегер, директор по торговле металлами в High Ridge Futures. "Это, похоже, рутинная фиксация прибыли, а не изменение настроений," добавил Мегер.

Золото FAQs

Почему люди инвестируют в золото?

Золото играет ключевую роль в истории человечества, поскольку оно широко использовалось в качестве средства сохранения стоимости и обмена. В настоящее время, помимо своего блеска и использования в ювелирных изделиях, драгоценный металл широко рассматривается как актив-убежище, а это означает, что он считается хорошей инвестицией в неспокойные времена. Золото также широко рассматривается как средство защиты от инфляции и обесценивания валют, поскольку оно не зависит от какого-либо конкретного эмитента или правительства.

Кто покупает больше всего золота?

Центральные банки являются крупнейшими держателями золота. Стремясь поддержать свои валюты в неспокойные времена, центральные банки, как правило, диверсифицируют свои резервы и покупают золото, чтобы улучшить восприятие прочности экономики и валюты. Высокие запасы золота могут быть источником доверия к платежеспособности страны. Согласно данным Всемирного совета по золоту, в 2022 году центральные банки добавили в свои резервы 1136 тонн золота на сумму около 70 миллиардов долларов. Это самый высокий годовой объем закупок с начала ведения учета. Центральные банки стран с формирующейся рыночной экономикой, таких как Китай, Индия и Турция, быстро наращивают свои золотые резервы.

Как золото коррелирует с другими активами?

Золото имеет обратную корреляцию с долларом США и казначейскими облигациями США, которые являются основными резервными и безопасными активами. Когда доллар обесценивается, золото, как правило, растет, что позволяет инвесторам и центральным банкам диверсифицировать свои активы в неспокойные времена. Золото также имеет обратную корреляцию с рисковыми активами. Ралли на фондовом рынке, как правило, ослабляет цены на золото, в то время как распродажи на рынках рискованных активов, как правило, благоприятствуют росту цен на драгоценный металл.

От чего зависит цена золота?

Цена может меняться под влиянием самых различных факторов. Геополитическая нестабильность или опасения глубокой рецессии могут быстро привести к росту цен на золото из-за его статуса «безопасного убежища». Будучи активом с низкой доходностью, золото имеет тенденцию расти при снижении процентных ставок, в то время как рост ставок обычно негативно влияет на желтый металл. Тем не менее, большинство движений цены зависит от поведения доллара США (USD), поскольку цена актива определяется в долларах (XAU/USD). Сильный доллар, как правило, сдерживает рост цен на золото, в то время как слабый доллар, скорее всего, подтолкнет золото вверх.

Источник: FxTeam

|

|

Прогноз по золоту: XAU/USD удерживает позитивные позиции выше $2 900 на фоне возобновившихся угроз тарифов со стороны США |

- Цена на золото демонстрирует скромные приросты, приближаясь к $2 920 на ранней азиатской сессии в четверг.

- Неопределенность и покупки в безопасные активы обеспечивают некоторую поддержку золоту.

- Ястребиная ФРС может ограничить рост цен на золото.

Цена на золото (XAU/USD) торгуется с небольшими приростами около $2 920 на ранней азиатской сессии в четверг. Торговые трения и экономическая неопределенность продолжают стимулировать спрос на безопасные активы, такие как золото.

Поздно в среду президент США Дональд Трамп вновь подтвердил свою настойчивость в отношении 25% тарифов на Канаду и Мексику, а также добавил Европейский Союз (ЕС) в смешанный список стран, с которых он будет наказывать американских потребителей за импорт. Трамп добавил, что тарифы на Канаду и Мексику вступят в силу 2 апреля.

Игроки на рынке будут внимательно следить за развитием ситуации вокруг дальнейших тарифных политик Трампа. Неопределенность в отношении тарифов может увеличить приток в безопасные активы, что будет способствовать росту цен на драгоценный металл.

С другой стороны, планы Трампа по повышению тарифов вызвали опасения по поводу инфляции в Федеральной резервной системе США (ФРС), что может убедить центральный банк США сохранить процентные ставки на высоком уровне в течение более длительного времени. Это, в свою очередь, может ограничить рост цен на драгоценный металл, так как более высокие процентные ставки снижают привлекательность недоходного золота.

Кроме того, аналитики предполагают, что откат является частью нормального цикла фиксации прибыли, при этом долгосрочный бычий тренд сохраняется. "Мы продолжаем наблюдать общий восходящий тренд," сказал Дэвид Мегер, директор по торговле металлами в High Ridge Futures. "Это, похоже, рутинная фиксация прибыли, а не изменение настроений," добавил Мегер.

Золото FAQs

Почему люди инвестируют в золото?

Золото играет ключевую роль в истории человечества, поскольку оно широко использовалось в качестве средства сохранения стоимости и обмена. В настоящее время, помимо своего блеска и использования в ювелирных изделиях, драгоценный металл широко рассматривается как актив-убежище, а это означает, что он считается хорошей инвестицией в неспокойные времена. Золото также широко рассматривается как средство защиты от инфляции и обесценивания валют, поскольку оно не зависит от какого-либо конкретного эмитента или правительства.

Кто покупает больше всего золота?

Центральные банки являются крупнейшими держателями золота. Стремясь поддержать свои валюты в неспокойные времена, центральные банки, как правило, диверсифицируют свои резервы и покупают золото, чтобы улучшить восприятие прочности экономики и валюты. Высокие запасы золота могут быть источником доверия к платежеспособности страны. Согласно данным Всемирного совета по золоту, в 2022 году центральные банки добавили в свои резервы 1136 тонн золота на сумму около 70 миллиардов долларов. Это самый высокий годовой объем закупок с начала ведения учета. Центральные банки стран с формирующейся рыночной экономикой, таких как Китай, Индия и Турция, быстро наращивают свои золотые резервы.

Как золото коррелирует с другими активами?

Золото имеет обратную корреляцию с долларом США и казначейскими облигациями США, которые являются основными резервными и безопасными активами. Когда доллар обесценивается, золото, как правило, растет, что позволяет инвесторам и центральным банкам диверсифицировать свои активы в неспокойные времена. Золото также имеет обратную корреляцию с рисковыми активами. Ралли на фондовом рынке, как правило, ослабляет цены на золото, в то время как распродажи на рынках рискованных активов, как правило, благоприятствуют росту цен на драгоценный металл.

От чего зависит цена золота?

Цена может меняться под влиянием самых различных факторов. Геополитическая нестабильность или опасения глубокой рецессии могут быстро привести к росту цен на золото из-за его статуса «безопасного убежища». Будучи активом с низкой доходностью, золото имеет тенденцию расти при снижении процентных ставок, в то время как рост ставок обычно негативно влияет на желтый металл. Тем не менее, большинство движений цены зависит от поведения доллара США (USD), поскольку цена актива определяется в долларах (XAU/USD). Сильный доллар, как правило, сдерживает рост цен на золото, в то время как слабый доллар, скорее всего, подтолкнет золото вверх.

Источник: FxTeam

|

|

Индекс доллара США немного поднимается, в то время как золото и доходности падают после того, как Трамп посеял путаницу по поводу тарифов |

- Доллар США продолжает свое незначительное восстановление с преимущественно широкими gains против азиатских валют.

- Трейдеры готовятся к выходу значительных данных в экономическом календаре в этот четверг.

- Индекс доллара США (DXY) не может подняться выше 107 на данный момент, с сильным сопротивлением впереди.

Индекс доллара США (DXY), который отслеживает динамику доллара США (USD) по отношению к шести основным валютам, торгуется немного выше около 106,60 на момент написания в четверг. DXY получает небольшую поддержку от распродажи золота и доходностей казначейских облигаций США. Этот шаг произошел после того, как президент США Дональд Трамп говорил о тарифах на своей первой реальной встрече с кабинетом в среду, оставив отчеты в недоумении относительно того, какие пошлины будут наложены на какие страны и когда.

Президент США добавил, что Европе также следует готовиться к 25% тарифу на автомобили и другие товары, но он не уточнил, когда эти пошлины вступят в силу. Трамп раскритиковал блок, заявив, что он был создан только для того, чтобы "обмануть Соединенные Штаты".

Тем временем трейдеры готовятся к нескольким выходам данных в 13:30 GMT. Кроме еженедельных данных по заявкам на пособие по безработице, внимание будет сосредоточено на втором чтении валового внутреннего продукта (ВВП) США за последний квартал 2024 года. Компоненты индекса расходов на личное потребление (PCE), как заголовок, так и базовый, вероятно, привлекут наибольшее внимание, так как эти квартальные данные предшествуют месячным показателям, которые будут опубликованы в пятницу.

Ежедневный дайджест рыночных движений: Знает ли сам человек еще?

- На протяжении ночи несколько американских чиновников были вынуждены выпустить дополнительные заявления о текущем графике введения тарифов США после того, как президент США несколько раз противоречил сам себе относительно того, какие тарифы будут введены, когда и для каких стран. Проблемная коммуникация самого Трампа создала неясность вокруг элемента тарифов, вызвав резкую распродажу золота (которое до сих пор было безопасным активом в условиях тарифов), сообщает Bloomberg.

- В 13:30 GMT ожидается выход основных данных для этого четверга:

- Второе чтение валового внутреннего продукта (ВВП) США за четвертый квартал 2024 года:

- Годовой ВВП ожидается без изменений на уровне 2,3%.

- Предварительный заголовок компонента расходов на личное потребление (PCE) должен остаться стабильным на уровне 2,3%, при этом базовый показатель ожидается без изменений на уровне 2,5%.

- Первичные заявки на пособие по безработице в США за неделю, завершившуюся 21 февраля, должны вырасти до 221 000, по сравнению с 219 000. Продолжающиеся заявки в США за неделю, завершившуюся 14 февраля, должны вырасти до 1,870 миллиона человек против предыдущих 1,869 миллиона человек.

- Второе чтение валового внутреннего продукта (ВВП) США за четвертый квартал 2024 года:

- В 16:00 GMT будет опубликован индекс деловой активности в производственном секторе ФРБ Канзаса за февраль. Прогноз отсутствует, предыдущий показатель составил -5.

- Пять чиновников Федеральной резервной системы (ФРС) США должны выступить:

- В 15:00 GMT вице-председатель ФРС по надзору Майкл Барр выступит с речью на тему "Новый надзор за деятельностью" на мероприятии Bank and Fintech Arrangements TechSprint в Вашингтоне, округ Колумбия.

- В 16:45 GMT член совета управляющих ФРС Мишель Боуман выступит с речью, сосредоточенной на банковском обслуживании сообщества, в рамках лекционного цикла Robbins Banking Institute в Университете Форт-Хейс в Хейс, штат Канзас.

- В 18:00 GMT президент ФРБ Ричмонда Томас Баркин выступит с речью на тему "Инфляция тогда и сейчас" в Файетвилле, Северная Каролина.

- Всего через 15 минут, в 18:15 GMT, президент и генеральный директор ФРБ Кливленда Бет М. Хаммак примет участие в "Конференции по исследованию регулирования банков на 2025 год" в Колумбийском университете/Институте банковской политики в Нью-Йорке.

- В 20:15 GMT президент ФРБ Филадельфии Патрик Т. Харкер обсудит экономический прогноз на экономическом форуме Лионса, организованном Центром экономического образования и предпринимательства Университета Делавэра в Ньюарке, штат Делавэр.

- Фондовые рынки смешанные: европейские индексы упали более чем на 1% из-за угрозы тарифов США, а индексы США выросли за день, все еще переваривая результаты Nvidia.

- Инструмент CME Fedwatch прогнозирует 33,0% вероятность того, что процентные ставки останутся в текущем диапазоне в июне, остальные показывают возможное снижение ставки.

- Доходность 10-летних облигаций США торгуется около 4,30%, что ниже уровня прошлой недели на 4,574%.

Технический анализ индекса доллара США: Упущенная возможность

Индекс доллара США (DXY) не демонстрирует особого роста после комментариев президента Трампа о тарифах. Снова кажется, что доллар США не может воспользоваться даже небольшой частью текущего рыночного потока, что в значительной степени компенсируется продолжающимся падением доходностей США. Обратите внимание на данные, чувствительные к инфляции, которые могут противостоять текущим ожиданиям снижения ставок Федеральной резервной системы, поднимая доходности США и вызывая укрепление доллара.

С точки зрения роста, 100-дневная простая скользящая средняя (SMA) может ограничить быков, покупающих доллар США около 106,75. Оттуда следующий шаг может подняться до 107,35, ключевой поддержки с декабря 2024 года и января 2025 года. В случае, если доходности США восстановятся и снова пойдут вверх, даже 107,95 (55-дневная SMA) может быть протестировано.

С точки зрения снижения, если DXY не сможет удержаться выше уровня 106,52, может потребоваться еще один шаг вниз, чтобы привлечь быков к доллару для повторного входа около 105,89 или даже 105,33.

Индекс доллара США: Дневной график

Источник: FxTeam

|

|

Фондовый рынок, Daily history за 26 февраля 2025 г. |

| Индекс | Изменение, пункты | Цена закрытия | Изменение, % |

|---|---|---|---|

| NIKKEI 225 | -95.42 | 38142.37 | -0.25 |

| Hang Seng | 753.91 | 23787.93 | 3.27 |

| KOSPI | 10.8 | 2641.09 | 0.41 |

| ASX 200 | -11.2 | 8240.7 | -0.14 |

| DAX | 383.84 | 22794.11 | 1.71 |

| CAC 40 | 92.85 | 8143.92 | 1.15 |

| Dow Jones | -188.04 | 43433.12 | -0.43 |

| S&P 500 | 0.81 | 5956.06 | 0.01 |

| NASDAQ Composite | 48.87 | 19075.26 | 0.26 |

Источник: FxTeam

|

|

Валютный рынок, Daily history за 26 февраля 2025 г. |

| Валютная пара | Цена закрытия | Изменение, % |

|---|---|---|

| AUDUSD | 0.63034 | -0.6 |

| EURJPY | 156.322 | -0.16 |

| EURUSD | 1.04824 | -0.29 |

| GBPJPY | 189.008 | 0.21 |

| GBPUSD | 1.26745 | 0.09 |

| NZDUSD | 0.56937 | -0.49 |

| USDCAD | 1.43399 | 0.2 |

| USDCHF | 0.89472 | 0.25 |

| USDJPY | 149.114 | 0.11 |

Источник: FxTeam

|

|

USD/CAD выравнивается, в то время как Трамп снова откладывает планы по тарифам для Канады и Мексики |

- Пара USD/CAD торгуется вблизи 1,4335, в то время как канадский доллар укрепляется, так как Трамп предоставляет еще один месячный срок для тарифов на Канаду и Мексику.

- Доллар США стабилизируется, так как Трамп повторяет угрозы тарифов для еврозоны.

- Инвесторы ожидают данные по инфляции PCE в США и данные по ВВП Канады, запланированные на пятницу.

Пара USD/CAD торгуется вблизи 1,4335 в европейские часы торгов в четверг. Пара луни консолидируется, так как влияние стабильности доллара США (USD) было компенсировано оптимистичным настроением канадского доллара (CAD).

ЦЕНА Канадский доллар Сегодня

В таблице ниже показано процентное изменение курса Канадский доллар (CAD) по отношению к перечисленным основным валютам за сегодня. Курс Канадский доллар был самым сильным в паре с Японская иена.

| USD | EUR | GBP | JPY | CAD | AUD | NZD | CHF | |

|---|---|---|---|---|---|---|---|---|

| USD | 0.05% | -0.04% | 0.54% | -0.08% | -0.01% | 0.18% | 0.43% | |

| EUR | -0.05% | -0.09% | 0.50% | -0.12% | -0.05% | 0.13% | 0.38% | |

| GBP | 0.04% | 0.09% | 0.61% | -0.03% | 0.04% | 0.22% | 0.48% | |

| JPY | -0.54% | -0.50% | -0.61% | -0.62% | -0.56% | -0.40% | -0.12% | |

| CAD | 0.08% | 0.12% | 0.03% | 0.62% | 0.08% | 0.26% | 0.51% | |

| AUD | 0.01% | 0.05% | -0.04% | 0.56% | -0.08% | 0.18% | 0.45% | |

| NZD | -0.18% | -0.13% | -0.22% | 0.40% | -0.26% | -0.18% | 0.26% | |

| CHF | -0.43% | -0.38% | -0.48% | 0.12% | -0.51% | -0.45% | -0.26% |

Тепловая карта показывает процентные изменения курсов основных валют по отношению друг к другу. Базовая валюта выбирается из левой колонки, а валюта котировки - из верхней строки. Например, если выбрать Канадский доллар из левой колонки и двигаться вдоль горизонтальной линии к Доллар США, то процентное изменение, отображаемое в поле, будет представлять CAD (базовая валюта)/USD (валюта котировки).

Индекс доллара США (DXY), который отслеживает стоимость доллара по отношению к шести основным валютам, поднимается до уровня около 106,70, так как президент США Дональд Трамп вновь выразил опасения по поводу тарифов на еврозону. В среду Трамп заявил, что он объявит о тарифах в 25% на "автомобили и другие вещи" из еврозоны "в ближайшее время". Такой сценарий может обострить напряженность в глобальной торговой войне и оказать давление на экономический рост по всему миру. Угрозы тарифов президента Трампа повысили спрос на безопасные активы в виде доллара США.

Участники рынка также проявляют осторожность перед выходом данных по индексу цен расходов на личное потребление (PCE) в США за январь, которые будут опубликованы в пятницу. Данные по инфляции PCE в США, как ожидается, повлияют на ожидания рынка относительно монетарной политики Федеральной резервной системы (ФРС). Согласно инструменту CME FedWatch, трейдеры уверены, что ФРС сохранит процентные ставки в текущем диапазоне 4,25%-4,50% на заседаниях в марте и мае.

Тем временем, канадский доллар превосходит своих соперников, так как Дональд Трамп приостановил планы по тарифам для Канады и Мексики еще на месяц и установил новый срок до 2 апреля. Ранее срок введения пошлин США на своих североамериканских союзников был 4 марта, который был отложен после того, как они согласились ужесточить пограничный контроль для ограничения потока фентанила и нелегальных иммигрантов в экономику.

На экономическом фронте инвесторы ожидают данные по валовому внутреннему продукту (ВВП) Канады за декабрь и последний квартал предыдущих данных, которые будут опубликованы в пятницу. Ожидается, что экономика Канады вырастет на 0,3% и 1,9% в декабре и в период с октября по декабрь 2024 года в годовом исчислении соответственно.

Доллар США FAQs

Что такое доллар США?

Доллар США (USD) является официальной валютой Соединенных Штатов Америки и "де-факто" валютой значительного числа других стран, где он находится в обращении наряду с местными банкнотами. Это наиболее активно торгуемая валюта в мире, на ее долю приходится более 88% всего мирового валютного оборота, или транзакций в среднем на сумму 6,6 трлн долларов в день, согласно данным за 2022 год. После второй мировой войны доллар США заменил британский фунт стерлингов в качестве мировой резервной валюты. На протяжении большей части своей истории доллар США был обеспечен золотом, вплоть до Бреттон-Вудского соглашения в 1971 году, когда Золотой стандарт был отменен.

Как решения Федеральной резервной системы влияют на курс доллара США?

Наиболее важным фактором, влияющим на стоимость доллара США, является денежно-кредитная политика, которую формирует Федеральная резервная система (ФРС). У ФРС есть две задачи: достижение стабильности цен (контроль инфляции) и содействие полной занятости. Основным инструментом для достижения этих двух целей является корректировка процентных ставок. Когда цены растут слишком быстро, а инфляция превышает целевой показатель ФРС в 2%, ФРС повышает ставки, что способствует укреплению доллара США. Когда инфляция падает ниже 2% или уровень безработицы становится слишком высоким, ФРС может снизить процентные ставки, что оказывает давление на доллар.

Что такое количественное смягчение и как оно влияет на доллар США?

В экстренных ситуациях Федеральная резервная система также может напечатать больше долларов и применить количественное смягчение (QE). QE - это процесс, в ходе которого ФРС существенно увеличивает поток кредитов в застопорившейся финансовой системе. Это нестандартная политическая мера, используемая в тех случаях, когда кредиты иссякли, потому что банки не хотят кредитовать друг друга (из-за страха дефолта контрагента). Это крайняя мера, когда простое снижение процентных ставок вряд ли приведет к нужному результату. Это было оружием ФРС для борьбы с кредитным кризисом, возникшим во время Великого финансового кризиса 2008 года. ФРС печатает больше долларов и использует их для покупки государственных облигаций США преимущественно у финансовых институтов. QE обычно приводит к ослаблению доллара США.

Что такое количественное ужесточение и как оно влияет на доллар США?

Количественное ужесточение (QT) - это процесс, при котором Федеральная резервная система США прекращает покупку облигаций у финансовых институтов и не реинвестирует основную сумму по облигациям, срок погашения которых наступил, в новые покупки. Обычно это положительно сказывается на курсе доллара США.

Источник: FxTeam

|

|

Медь в США резко растет на рисках тарифов - ING |

Фьючерсы на медь на COMEX резко выросли после того, как президент Дональд Трамп поручил Министерству торговли США расследовать возможные импортные тарифы на медь, отмечают аналитики сырьевых товаров ING Уоррен Паттерсон и Эва Мантей.

Цены на медь на LME и COMEX продолжают расходиться

"Министерству дано до 270 дней, чтобы отчитаться Трампу. Цены на медь на LME и COMEX продолжают расходиться. Медь на LME выросла примерно на 8% с начала года, в то время как цены на COMEX увеличились примерно на 14%."

"Возобновившиеся угрозы тарифов привели к расширению арбитражного спрэда между COMEX и LME обратно к $900/т. Существует дополнительный риск роста цен на медь в Нью-Йорке, если тарифы будут применены. Спред рискует откатом, если тарифы не оправдают ожиданий."

"США производят около 5% мирового объема добычи меди. Их запасы также составляют около 5% от общего объема, согласно данным Геологической службы США (USGS). Производство в стране находится на нисходящей траектории - за последнее десятилетие оно сократилось примерно на 20%, согласно USGS. В то же время США импортируют примерно 45% своих потребностей в меди. Заполнить этот пробел за счет внутреннего производства может быть сложно."

Источник: FxTeam

|

|

EUR/CHF: потенциальная поддержка расположена на уровне 0,9250/0,9210 - Societe Generale |

Пара EUR/CHF откатилась после того, как столкнулась с сильным сопротивлением на уровне максимума сентября прошлого года 0,9510, сообщают аналитики FX Societe Generale.

Краткосрочный отскок вероятен к 0,9460

"Дневной MACD опустился в отрицательную зону, что свидетельствует о недостатке устойчивого восходящего импульса. Первая поддержка расположена на уровне минимума января 0,9325. Краткосрочный отскок вероятен к 200-DMA на уровне 0,9460. Если пара не сможет преодолеть скользящую среднюю, фаза отката может продолжиться."

"Ниже 0,9325 следующая потенциальная поддержка расположена на графических уровнях 0,9250/0,9210, представляющих минимумы 2023/2024 годов."

Источник: FxTeam

|

|

Газ: распродажа TTF продолжается – ING |

Цены на европейский природный газ подверглись дополнительному давлению вчера. TTF упал почти на 6,7%, оставив цены на самом низком уровне с середины декабря, отмечают аналитики сырьевых товаров ING Уоррен Паттерсон и Эва Мантей.

Рынок начинает закладывать возможное мирное соглашение между Россией и Украиной

«С технической точки зрения, масштаб движения за последние недели оставил рынок в зоне перепроданности. Инвестиционные фонды активно сокращали свои чистые длинные позиции по TTF, продав 27,4 ТВтч за последнюю отчетную неделю. Это оставило фонды с чистой длинной позицией в 231,3 ТВтч. Недавняя мягкая погода способствовала слабости.»

«Однако, с учетом того, что хранилища заполнены всего на 40%, регион сталкивается с проблемами пополнения запасов, полагаясь больше на импорт СПГ. Недавняя слабость цен привела к тому, что TTF торгуется ниже спотового азиатского СПГ, что должно замедлить потоки в Европу.»

«Масштаб снижения также указывает на то, что рынок начинает закладывать перспективы мирного соглашения между Россией и Украиной, которое может включать возобновление поставок российского трубопроводного газа в Европу. Если это произойдет, это значительно изменит прогноз для европейского рынка.»

Источник: FxTeam

|

|

USD/CNH: Движения цен, вероятно, являются частью фазы диапазонной торговли - UOB Group |

Текущие ценовые движения доллара США (USD) вероятно являются частью фазы торговли в диапазоне по отношению к китайскому юаню (CNH), вероятно, между 7,2530 и 7,2750. В долгосрочной перспективе нисходящий моментум в значительной степени иссяк; ожидается, что USD будет торговаться в диапазоне 7,2400/7,2900 в настоящее время, отмечают валютные аналитики UOB Group Квек Сер Леанг и Питер Чиа.

Нисходящий моментум в значительной степени иссяк

24-ЧАСОВЫЙ ПРОГНОЗ: "Вчера, когда USD находился на уровне 7,2500, мы отметили 'незначительное увеличение нисходящего моментума.' Мы добавили, что USD 'может немного снизиться, но есть пара сильных уровней поддержки на 7,2420 и 7,2350.' Наш прогноз не оправдался, так как USD торговался в диапазоне между 7,2481 и 7,2678, закрывшись на уровне 7,2660. Текущие ценовые движения, вероятно, являются частью фазы торговли в диапазоне, вероятно, между 7,2530 и 7,2750."

ПРОГНОЗ НА 1-3 НЕДЕЛИ: "Наш последний обзор был написан два дня назад (25 февраля, спотовый уровень 7,2550), в котором говорилось, что 'невозможность удержаться ниже 7,2300 уменьшила вероятность дальнейшего снижения.' Вчера USD поднялся до максимума 7,2678. Хотя наш уровень 'сильного сопротивления' на 7,2705 еще не был четко пробит, нисходящий моментум в значительной степени иссяк. USD, вероятно, вошел в фазу торговли в диапазоне и ожидается, что будет торговаться между 7,2400 и 7,2900 в настоящее время."

Источник: FxTeam

|

|

CAD: Возрождающиеся либералы – ING |

Канадский доллар (CAD) остается довольно слабым на фоне угрозы тарифов, отмечает валютный аналитик ING Крис Тёрнер.

Следующий шаг по CAD, вероятно, вниз

"Это может произойти по ряду причин. И пересмотр USMCA выглядит как сложная задача, где заявленная цель Вашингтона теперь, похоже, заключается в ограничении доступа Канады и Мексики к третьим рынкам, т.е. Китаю. Это выглядит как сложные переговоры, и Вашингтон будет использовать большой палкой тарифов в качестве угрозы."

"Ответная реакция на политику Вашингтона в Канаде привела к возрождению поддержки Либеральной партии, которая противостоит угрозе тарифов. Политики по всему миру могут быть вдохновлены либералами, чтобы встать и бороться. Это может привести к более высокой вероятности глобальной торговой войны, что является плохой новостью для сырьевого комплекса."

"Следующий шаг по канадскому доллару, вероятно, вниз, при этом 1,4250/4280 теперь является краткосрочной базой."

Источник: FxTeam

|

|

JPY: Достаточно далеко на данный момент – ING |

Снижение доходности казначейских облигаций США, безусловно, оказало давление на USD/JPY. Однако эта пара также была гиперчувствительна к ожидаемым изменениям ставок Банка Японии, отмечает валютный аналитик ING Крис Тернер.

USD/JPY может попытаться найти дно в районе 148,70/149,00

"Следующим важным событием станет выход данных по индексу потребительских цен в Токио за февраль. Ожидается, что общий индекс немного снизится, но индекс без учета продуктов питания и энергии, как ожидается, вернется к 2,0%. Это может продолжить импульс к более ранним повышением ставок Банком Японии. В ING мы считаем, что риск повышения ставки на 25 б.п. в мае сильно недооценен и составляет всего 20%."

"Все это звучит как бычий сигнал для иены. Тем не менее, наша команда по стратегии ставок не спешит гнаться за доходностью 10-летних казначейских облигаций США до 4,00%, и мы подозреваем, что USD/JPY может попытаться найти дно в районе 148,70/149,00. В отличие от июля/августа прошлого года, спекулятивные позиции не были чрезмерно короткими по иене - на самом деле спекулятивные позиции сейчас становятся длинными по иене."

Источник: FxTeam

|

|

USD/JPY: ослабление не стабилизировалось - UOB Group |

Ценовые движения, вероятно, являются частью фазы диапазонной торговли, вероятно, между 148,55 и 149,75. В более долгосрочной перспективе слабость доллара не стабилизировалась по отношению к японской иене (JPY); темп дальнейшего снижения, вероятно, будет медленнее. Следующий уровень для мониторинга - 147,70, отмечают валютные аналитики UOB Group Квек Сер Леанг и Питер Чиа.

Слабость доллара не стабилизировалась

1-3 ДНЯ: "После того как доллар упал до 148,56 во вторник, а затем отскочил, мы указали вчера (в среду), что 'несмотря на резкое падение с максимума, не было значительного увеличения импульса.' Однако мы считали, что 'существует вероятность, что доллар повторно протестирует уровень 148,55.' Впоследствии доллар кратковременно опустился до 148,61, отскочил до 149,88, а затем откатился, закрывшись в основном без изменений на уровне 149,08 (+0,04%). Ценовые движения, вероятно, являются частью фазы диапазонной торговли, вероятно, между 148,55 и 149,75."

1-3 НЕДЕЛИ: "Наше обновление от вчерашнего дня (26 февраля, спотовый уровень 149,15) все еще актуально. Как было отмечено, хотя слабость доллара с начала прошлой недели не стабилизировалась, перепроданные условия указывают на то, что темп дальнейшего снижения, вероятно, будет медленнее. В целом, только пробитие уровня 150,20 ('сильный уровень сопротивления' был на 150,55 вчера) укажет на то, что слабость стабилизировалась. До тех пор существует вероятность дальнейшего падения доллара, возможно, до 147,70."

Источник: FxTeam

|

|

Прогноз по серебру: XAG/USD остается ниже $32 на фоне отскока доходности в США в преддверии инфляции PCE в США |

- Цена на серебро испытывает давление около $32,00, так как доходность казначейских облигаций США растет в преддверии данных по инфляции PCE в США за февраль.

- Президент США Трамп вновь угрожает ввести тарифы на товары из Еврозоны.

- Инвесторы ожидают дальнейшего развития ситуации с миром между Россией и Украиной.

Цена на серебро (XAG/USD) продолжает испытывать давление со стороны продаж около $32,00. Белый металл упал почти на 0,3% до уровня около $31,70 в европейские часы торговли в четверг, так как доходность облигаций США восстановилась после шести дней падения в преддверии данных по индексу цен расходов на личное потребление (PCE) в США за январь, которые будут опубликованы в пятницу.

Доходность 10-летних казначейских облигаций США выросла на 1,3% до уровня около 4,31% на момент публикации. С технической точки зрения, более высокая доходность по процентным активам оказывает давление на недоходные активы, такие как серебро.

Экономисты ожидают, что базовая инфляция PCE в США – исключающая волатильные цены на продукты питания и энергию – замедлится до 2,6% с 2,8% в декабре в годовом исчислении. Месячные данные по инфляции, по оценкам, выросли на 0,3%, что быстрее, чем предыдущий показатель в 0,2%.

Инвесторы будут внимательно следить за данными по базовой инфляции PCE в США, так как они повлияют на рыночные ожидания относительно перспектив монетарной политики Федеральной резервной системы (ФРС), являясь предпочтительным показателем инфляции ФРС.

Тем временем, тарифная политика президента США Дональда Трампа продолжает поддерживать цену на серебро. В среду Трамп вновь угрожает ввести тарифы в размере 25% на автомобили и другие товары, импортируемые из Еврозоны.

На геополитическом фронте инвесторы ожидают встречи европейских лидеров с премьер-министром Великобритании Китом Стармером для обсуждения попыток президента Трампа быстро завершить войну в Украине.

Технический анализ серебра

Цена на серебро опустилась ниже $32 после того, как не смогла удержаться выше максимума 12 декабря на уровне $32,33. Актив упал до уровня около 50-дневной экспоненциальной скользящей средней (EMA), которая проходит около $31,40.

14-дневный индекс относительной силы (RSI) опустился в диапазон 40,00-60,00, что указывает на ослабление бычьего импульса. Тем не менее, бычий настрой сохраняется.

С точки зрения снижения, восходящая линия тренда от минимума 8 августа на уровне $26,45 будет ключевой поддержкой для цены на серебро около $30,00. В то время как максимум 14 февраля на уровне $33,40 будет ключевым барьером.

Дневной график серебра

Серебро FAQs

Почему люди инвестируют в серебро?

Серебро - драгоценный металл, пользующийся большим спросом среди инвесторов. Исторически оно использовалось в качестве средства сохранения стоимости и средства обмена. Несмотря на меньшую популярность, чем золото, трейдеры могут обращаться к серебру для диверсификации своего инвестиционного портфеля из-за его внутренней ценности или в качестве потенциального хеджирования в периоды высокой инфляции. Инвесторы могут покупать физическое серебро в монетах или слитках или торговать им через такие инструменты, как биржевые фонды, которые отслеживают его цену на международных рынках.

Какие факторы влияют на стоимость серебра?

Цены на серебро могут меняться под влиянием самых разных факторов. Геополитическая нестабильность или опасения глубокой рецессии могут привести к росту цен на серебро из-за его статуса «безопасного убежища», хотя и в меньшей степени, чем на золото. Будучи недоходным активом, серебро имеет тенденцию расти при снижении процентных ставок. Его движение также зависит от поведения доллара США (USD), так как цена актива определяется в долларах (XAG/USD). Сильный доллар, как правило, сдерживает рост цен на серебро, в то время как ослабление доллара, скорее всего, приведет к росту цен. На цены могут влиять и другие факторы, такие как инвестиционный спрос, доступное предложение - серебро гораздо более распространено, чем золото, - и темпы переработки.

Как промышленный спрос влияет на цены на серебро?

Серебро широко используется в промышленности, особенно в таких отраслях, как электроника и солнечная энергетика, поскольку оно обладает высокой электропроводностью - более высокой, чем у меди и золота. Резкий рост спроса может привести к увеличению цен, в то время как его падение, как правило, приводит к их снижению. Динамика в экономике США, Китая и Индии также может способствовать колебаниям цен: в США и особенно в Китае крупные промышленные отрасли используют серебро в различных процессах; в Индии спрос потребителей на драгоценный металл для ювелирных изделий также играет ключевую роль в формировании цен.

Как серебро реагирует на динамику золота?

Цены на серебро обычно следуют за движением цен на золото. Когда цены на золото растут, серебро, как правило, следует его примеру, поскольку они имеют одинаковый статус безопасных активов. Соотношение цены золота и серебра, которое показывает, сколько унций серебра необходимо для того, чтобы сравняться со стоимостью одной унции золота, может помочь определить относительную стоимость обоих металлов. Некоторые инвесторы могут считать высокий коэффициент показателем того, что серебро недооценено, а золото переоценено. Напротив, низкое соотношение может свидетельствовать о том, что золото недооценено по отношению к серебру.

Источник: FxTeam

|

|

USD: Угрозы тарифов имеют уменьшающееся влияние на рынок - ING |

Уровни волатильности на валютном рынке движутся к нижней границе двухмесячных диапазонов, поскольку основные валютные пары консолидируются. Угроза тарифов остается реальной, хотя ее влияние на рынки уменьшается, отмечает аналитик FX ING Крис Тернер.

Валютный рынок не верит в переговоры по тарифам без тарифов

"Угроза президента Трампа вчера о том, что ЕС (некоторые сектора или весь блок?) будет обложен тарифами в 25% в апреле, привела лишь к снижению EUR/USD на 20-30 пипсов. Теперь валютный рынок видит знакомую картину с угрозой, а затем сроком, который впоследствии откладывается. Это было продемонстрировано вчера с предполагаемым сроком 4 марта для Канады и Мексики по ужесточению границ, который был перенесен на начало апреля. Таким образом, валютный рынок теперь будет верить в тарифы только тогда, когда увидит их."

"С другой стороны Атлантики европейские активы показывают хорошие результаты. Индексы акций достигают своих максимальных значений за год, и мы определенно видим, что рынки, связанные с Украиной, такие как валюты ЦВЕ, еврооблигации Украины, все в спросе, а цены на газ в Европе - в предложении. Должна быть спекуляция, что подписание сделки по минералам между США и Украиной в пятницу в конечном итоге приведет к гарантиям безопасности и прекращению огня. Конечно, это далеко не гарантировано."

"Внутри этих двух определяющих факторов находятся внутренние события в США. Мы видели, как доллар США недавно пострадал от слабости потребителей в США. И скачок сегодня в данных по первичным заявкам на пособие по безработице в США, вероятно, является самым большим риском для доллара в очень краткосрочной перспективе. Пересмотр ВВП США за 4 квартал 2024 года, вероятно, не окажет значительного влияния на рынок. Также будет продолжаться внимание к усилиям Илона Маска по сокращению расходов правительства США."

Источник: FxTeam

|

|

NZD/USD: есть шанс на дальнейшее снижение - UOB Group |

Новозеландский доллар (NZD) может продолжить снижение по отношению к доллару США (USD), но, похоже, у него достаточно импульса, чтобы пробиться и оставаться ниже 0,5680. В долгосрочной перспективе, если NZD пробьет и останется ниже 0,5680, это может спровоцировать снижение до 0,5645, отмечают валютные аналитики UOB Group Квек Сер Лианг и Питер Чиа.

NZD может снизиться к 0,5645

Прогноз на 24 часа: "Наше мнение о том, что NZD будет 'торговаться в диапазоне 0,5715/0,5755' вчера оказалось неверным. Вместо торговли в диапазоне, NZD упал до 0,5689. Сегодня NZD может продолжить снижение, но, похоже, у него недостаточно импульса, чтобы пробиться и оставаться ниже 0,5680. Основная поддержка на уровне 0,5645 вряд ли появится. На восходящем движении уровни сопротивления находятся на 0,5715 и 0,5735."

Прогноз на 1-3 недели: "Два дня назад (25 февраля, спотовый уровень 0,5735) мы отметили, что 'текущие ценовые движения являются частью диапазона 0,5680/0,5780.' Вчера NZD упал до минимума 0,5689, закрывшись на уровне 0,5697, что на 0,39% ниже. Нисходящий импульс начинает накапливаться, и если NZD пробьет и останется ниже 0,5680, это может спровоцировать снижение до 0,5645. Чтобы поддерживать нарастающий импульс, NZD не должен пробивать уровень 0,5755."

Источник: FxTeam

|

|

EUR/USD падает, так как Трамп повторяет угрозы тарифов для еврозоны |

- EUR/USD падает до уровня около 1,0460, так как президент США Трамп вновь повторяет угрозы ввести 25% тарифы на автомобили и другие импортные товары из еврозоны.

- Доллар США стабилизируется, так как угрозы тарифов Трампа повысили его привлекательность как безопасного актива.

- Инвесторы ожидают данные по инфляции PCE в США за январь и предварительные данные HICP основных стран еврозоны за февраль, запланированные на пятницу.

EUR/USD испытывает давление ниже психологического уровня 1,0500 в европейские часы торгов в четверг. Основная валютная пара падает, так как президент США Дональд Трамп вновь повторил угрозы тарифов для еврозоны.

Президент Трамп заявил на пресс-конференции в среду, что он объявит о 25% тарифах на "автомобили и другие вещи" из еврозоны "очень скоро." Однако Трамп не предоставил временные рамки для введения тарифов.

В ответ на угрозы Трампа, представитель Европейской комиссии (ЕК) заявил: "ЕС отреагирует решительно и немедленно против необоснованных барьеров для свободной и честной торговли, включая случаи, когда тарифы используются для оспаривания законных и недискриминационных политик."

Торговая война между США и еврозоной сделает экономику еврозоны уязвимой для роста, который уже нарушен из-за слабого спроса. Такой сценарий окажет давление на евро (EUR).

Тем временем неопределенность относительно результатов переговоров по формированию коалиционного правительства Германии также удерживает евро (EUR) под давлением. Победившая консервативная Христианско-демократическая партия Германии (CDU) Фридриха Мерца, скорее всего, сформирует правительство с Социал-демократической партией Германии (SPD) уходящего канцлера Олафа Шольца.

В среду президент Бундесбанка Йоахим Нагель заявил в интервью Reuters на полях встречи министров финансов G20, что новое германское правительство должно быстро решить "структурные недостатки" в экономике, чтобы улучшить "конкурентоспособность Германии".

Ежедневный дайджест рыночных движений: EUR/USD остается под давлением, доллар США стабилизируется

- EUR/USD остается под давлением, так как доллар США (USD) удерживает gains среды. Угрозы тарифов президента Дональда Трампа для еврозоны повысили спрос на доллар как безопасный актив. Однако рост USD остается ограниченным из-за увеличения ставок на голубиный настрой ФРС.

- В четверг инвесторы сосредоточатся на заказах на товары длительного пользования в США за январь, данных по первичным заявкам на пособие по безработице за неделю, завершившуюся 21 февраля, и пересмотренных данных по валовому внутреннему продукту (ВВП) за 4 квартал.

- Участники рынка становятся все более уверенными в том, что ФРС может снизить процентные ставки на заседании в июне после сохранения в текущем диапазоне 4,25%-4,50% на заседаниях в марте и мае. Согласно инструменту CME FedWatch, существует 68% вероятность того, что ФРС сможет снизить процентные ставки на заседании в июне.

- Трейдеры повысили ставки на возобновление цикла смягчения политики ФРС в июне из-за снижения активности в секторе услуг США в феврале, согласно предварительному отчету S&P Global по индексу менеджеров по закупкам (PMI). Также резкое снижение данных по потребительскому доверию в феврале вызвало опасения по поводу того, что ФРС будет поддерживать ограничительную монетарную политику дольше. Для получения дополнительных указаний по перспективам процентных ставок инвесторы ожидают данные по индексу цен расходов на личное потребление (PCE) в США за январь, которые будут опубликованы в пятницу.

- На фронте еврозоны инвесторы ожидают предварительные данные по инфляции Германии и ее шести федеральных земель, Франции и Италии за февраль, которые будут опубликованы в пятницу. Данные по инфляции повлияют на рыночные ожидания относительно монетарной политики Европейского центрального банка (ЕЦБ).

Технический анализ: EUR/USD испытывает давление выше 1,0500

EUR/USD остается в узком диапазоне около 1,0500 в четверг, так как 50-дневная экспоненциальная скользящая средняя (EMA) продолжает поддерживать основную валютную пару около 1,0440.

14-дневный индекс относительной силы (RSI) колеблется ниже уровня 60,00. Бычий импульс активируется, если RSI (14) удастся удержаться выше этого уровня.

С точки зрения снижения, минимум 10 февраля на уровне 1,0285 будет действовать как основная зона поддержки для пары. Напротив, максимум 6 декабря на уровне 1,0630 будет ключевым барьером для быков евро.

Евро FAQs

Что такое евро?

Евро является валютой 19 стран Европейского союза, входящих в еврозону. Это вторая валюта в мире, которая пользуется наибольшим спросом в торговле после доллара США. В 2022 году на нее приходился 31% всех операций с иностранной валютой, при этом средний ежедневный оборот составлял более 2,2 трлн долларов в день. EUR/USD - самая активно торгуемая валютная пара в мире, на нее приходится примерно 30% транзакций, за ней следуют EUR/JPY (4%), EUR/GBP (3%) и EUR/AUD (2%).

Что такое ЕЦБ и как он влияет на курс евро?

Европейский центральный банк (ЕЦБ), расположенный во Франкфурте, Германия, является резервным банком еврозоны. ЕЦБ устанавливает процентные ставки и управляет денежно-кредитной политикой. Основной задачей ЕЦБ является поддержание стабильности цен, что означает либо контроль над инфляцией, либо стимулирование экономического роста. Его основным инструментом является повышение или понижение процентных ставок. Относительно высокие процентные ставки – или ожидание их повышения – обычно благоприятствуют евро, и наоборот. Совет управляющих ЕЦБ принимает решения по денежно-кредитной политике на заседаниях, которые проводятся восемь раз в год. Решения принимаются главами национальных банков еврозоны и шестью постоянными членами, включая президента ЕЦБ Кристин Лагард.

Как данные по инфляции влияют на курс евро?

Данные по инфляции в еврозоне, измеряемые гармонизированным индексом потребительских цен (HICP), являются важным эконометрическим индикатором для евро. Если инфляция растет сильнее, чем ожидалось, особенно если она превышает целевой уровень ЕЦБ 2%, это вынуждает ЕЦБ повышать процентные ставки, чтобы вернуть инфляцию под контроль. Относительно высокие процентные ставки по сравнению с другими странами обычно идут на пользу евро, так как делают регион более привлекательным местом для глобальных инвесторов.

Как экономические данные влияют на курс евро?

Публикуемые данные отражают состояние экономики и могут повлиять на курс евро. Такие показатели, как ВВП, индексы PMI для производственной сферы и сферы услуг, занятость и опросы потребительских настроений, могут повлиять на курс единой валюты. Сильная экономика полезна для евро. Она не только привлекает больше иностранных инвестиций, но и может побудить ЕЦБ повысить процентные ставки, что непосредственно укрепит евро. В противном случае, если экономические данные будут слабыми, евро, скорее всего, упадет. Экономические данные по четырем крупнейшим странам еврозоны (Германия, Франция, Италия и Испания) имеют особое значение, поскольку на них приходится 75% экономики еврозоны.

Как торговый баланс влияет на курс евро?

Еще одним важным релизом для евро является торговый баланс. Этот показатель измеряет разницу между тем, что страна зарабатывает на своем экспорте, и тем, что она тратит на импорт за определенный период. Если страна производит востребованные товары на экспорт, то ее валюта будет расти в цене исключительно за счет дополнительного спроса со стороны иностранных покупателей, желающих приобрести эти товары. Таким образом, положительное сальдо торгового баланса укрепляет валюту, и наоборот.

Источник: FxTeam

|

|

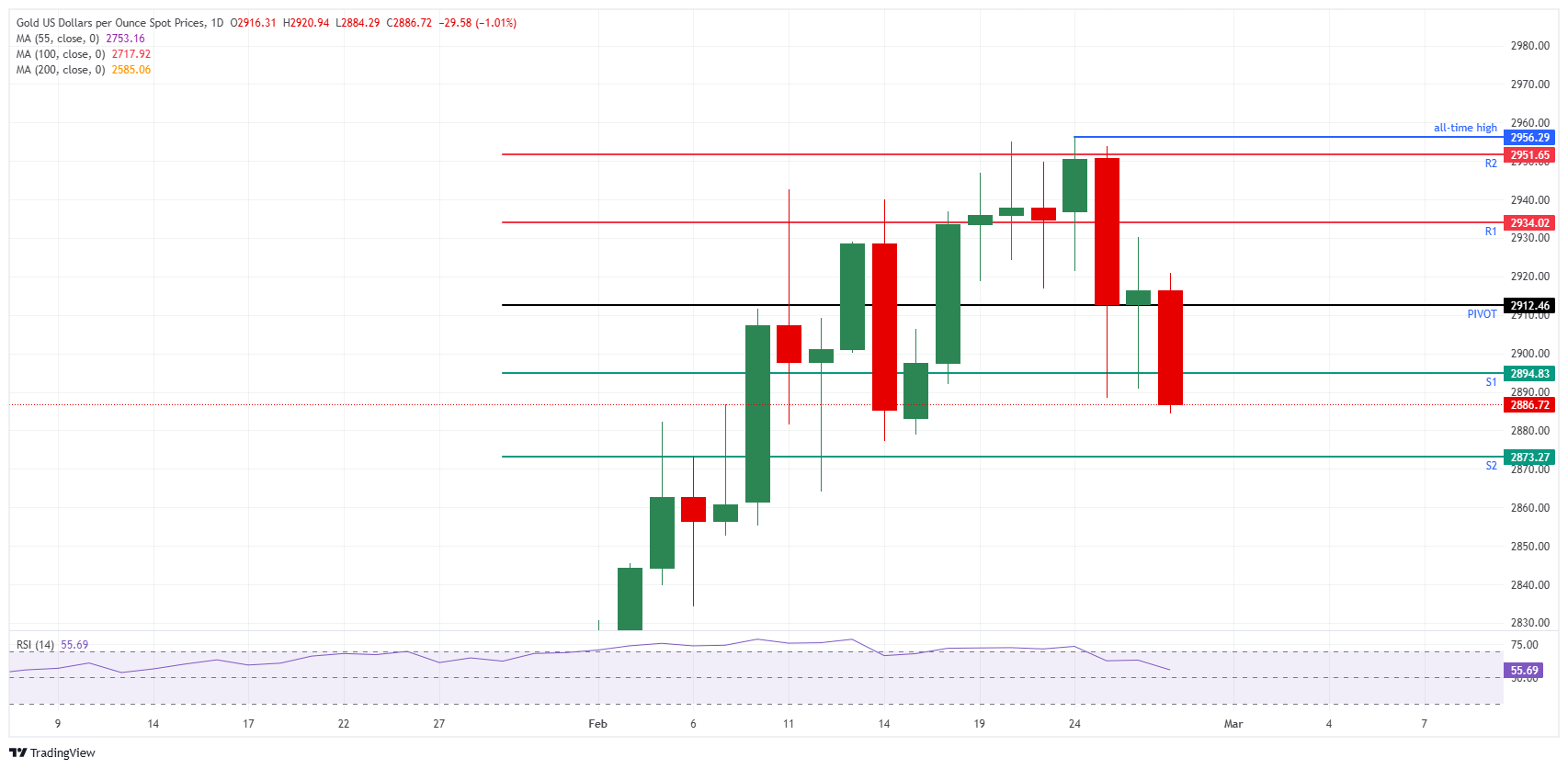

Золото падает на фоне создания Трампом большего количества путаницы вокруг тарифов |

- Смешанный прогноз по Nvidia и неясный график тарифов, представленный президентом США Трампом, вызывают беспокойство.

- Цена на золото сталкивается с сильным давлением продаж и снижается более чем на 1% в четверг.

- Хотя доходность по облигациям США продолжает снижаться, драгоценный металл на данный момент потерял поддержку.

Цена на золото (XAU/USD) сталкивается с сильным давлением продаж и продолжает коррекцию этой недели, достигая десятилетнего минимума около $2 880 на момент написания в четверг. Падение произошло после того, как президент США Дональд Трамп вызвал сомнения и путаницу во время заседания кабинета в среду относительно того, какие пошлины будут применены, когда и к каким странам.

Президент Трамп заявил: "пошлины будут действовать, не все, но многие из них" и добавил, что пошлины на импорт из Канады и Мексики вступят в силу 2 апреля. Взаимные тарифы также должны быть установлены 2 апреля. Президент США подтвердил, что на Европу будет наложена пошлина в размере 25% на автомобили и другие товары, но не предоставил дополнительных деталей.

Ежедневный обзор рыночных движений: март уже на подходе

- Ночные рынки готовились к отчету о прибылях Nvidia (NVDA). Квартальные продажи Nvidia составят около $43 миллиардов, что немного выше оценок аналитиков, но валовая прибыль будет ниже ожидаемого из-за выхода нового дизайна чипа под названием Blackwell. Смешанный прогноз пришел в неудачное время, так как опасения по поводу замедления расходов на ИИ и потенциальные последствия тарифов США могут означать дополнительные препятствия для компании.

- Инструмент CME Fedwatch прогнозирует 33,0% вероятность того, что процентные ставки останутся в текущем диапазоне в июне, остальные показывают возможное снижение ставки.

- Что касается данных из США, второе чтение валового внутреннего продукта (ВВП) США за четвертый квартал ожидается в 13:30 по Гринвичу. Прогнозы предполагают, что ВВП в годовом исчислении останется стабильным на уровне 2,3%. Предварительные квартальные данные по индексу цен на личные потребительские расходы (PCE), которые предшествуют месячному PCE в пятницу, также ожидаются стабильными на уровне 2,3%. Базовый индекс PCE должен составить 2,5%, также без изменений.

Технический анализ: ищите стопы

В среду несколько аналитиков предупредили, что на рынке золота происходит жадное ценовое движение, когда трейдеры готовы покупать по любой цене, чтобы оставаться частью ралли. С текущей коррекцией несколько трейдеров столкнутся с сжатием и могут вскоре увидеть, как их стоп-лоссы срабатывают. Это своеобразное действие приведет к большему давлению продаж и может даже вызвать резкое падение цен на золото до $2 860 в течение дня.

Основным элементом, который может вызвать разворот, является дневная точка разворота на уровне $2 912. Если золото полностью восстановится выше этого уровня, это подтвердит, что трейдеры покупают текущие падения. После этого уровни $2 934 и $2 951 будут уровнями на восходящем движении, на которые стоит обратить внимание в виде внутридневных уровней сопротивления R1 и R2.

С другой стороны, минимум вторника на уровне $2 890 начинает давать трещину. Дальше вниз следите за уровнем $2 873 (поддержка S2), который может открыть дверь для тестирования уровня $2 860.

XAU/USD: Дневной график

Золото FAQs

Почему люди инвестируют в золото?

Золото играет ключевую роль в истории человечества, поскольку оно широко использовалось в качестве средства сохранения стоимости и обмена. В настоящее время, помимо своего блеска и использования в ювелирных изделиях, драгоценный металл широко рассматривается как актив-убежище, а это означает, что он считается хорошей инвестицией в неспокойные времена. Золото также широко рассматривается как средство защиты от инфляции и обесценивания валют, поскольку оно не зависит от какого-либо конкретного эмитента или правительства.

Кто покупает больше всего золота?

Центральные банки являются крупнейшими держателями золота. Стремясь поддержать свои валюты в неспокойные времена, центральные банки, как правило, диверсифицируют свои резервы и покупают золото, чтобы улучшить восприятие прочности экономики и валюты. Высокие запасы золота могут быть источником доверия к платежеспособности страны. Согласно данным Всемирного совета по золоту, в 2022 году центральные банки добавили в свои резервы 1136 тонн золота на сумму около 70 миллиардов долларов. Это самый высокий годовой объем закупок с начала ведения учета. Центральные банки стран с формирующейся рыночной экономикой, таких как Китай, Индия и Турция, быстро наращивают свои золотые резервы.

Как золото коррелирует с другими активами?

Золото имеет обратную корреляцию с долларом США и казначейскими облигациями США, которые являются основными резервными и безопасными активами. Когда доллар обесценивается, золото, как правило, растет, что позволяет инвесторам и центральным банкам диверсифицировать свои активы в неспокойные времена. Золото также имеет обратную корреляцию с рисковыми активами. Ралли на фондовом рынке, как правило, ослабляет цены на золото, в то время как распродажи на рынках рискованных активов, как правило, благоприятствуют росту цен на драгоценный металл.

От чего зависит цена золота?

Цена может меняться под влиянием самых различных факторов. Геополитическая нестабильность или опасения глубокой рецессии могут быстро привести к росту цен на золото из-за его статуса «безопасного убежища». Будучи активом с низкой доходностью, золото имеет тенденцию расти при снижении процентных ставок, в то время как рост ставок обычно негативно влияет на желтый металл. Тем не менее, большинство движений цены зависит от поведения доллара США (USD), поскольку цена актива определяется в долларах (XAU/USD). Сильный доллар, как правило, сдерживает рост цен на золото, в то время как слабый доллар, скорее всего, подтолкнет золото вверх.

Источник: FxTeam

|

|

Нефть: Неопределенность в прогнозе тарифов - ING |

Цены на нефть продолжили снижаться вчера на фоне неопределенности в отношении перспектив тарифов, что затмило риски санкций. После введения дополнительных санкций против нефтяной промышленности Ирана администрация Трампа теперь обращает внимание на Венесуэлу, прекращая лицензию Chevron на работу в южноамериканской стране, отмечают аналитики сырьевых товаров ING Уоррен Паттерсон и Эва Мантей.

Сильная активность нефтепереработки стоит за снижением запасов

"Ранее Chevron разрешалось работать там и, несмотря на санкции, экспортировать сырую нефть в США. Это развитие ситуации повысило дифференциалы для средних кислых сортов нефти, таких как Mars Blend. Его дифференциал вырос более чем на $1/баррель до $1,71/баррель. Импорт венесуэльской нефти в США в среднем составил почти 270 тыс. баррелей в день с начала этого года."

"Данные еженедельной отчетности по запасам от Управления энергетической информации США (EIA) были довольно нейтральными. За последнюю неделю коммерческие запасы сырой нефти в США сократились на 2,33 млн баррелей, что стало первым снижением запасов с середины января. Это также крупнейшее снижение запасов с декабря."

"Сильная активность нефтепереработки стоит за снижением запасов; переработчики увеличили свои коэффициенты использования на 1,6 процентного пункта по сравнению с предыдущей неделей. Однако мы увидели лишь незначительное увеличение запасов бензина, которые выросли на 369 тыс. баррелей. Более значительное увеличение наблюдалось в запасах дистиллятов, которые выросли на 3,91 млн баррелей."

Источник: FxTeam

|

|

AUD/USD: Риски для AUD находятся на стороне снижения - UOB Group |

Риск для австралийского доллара (AUD) находится на стороне снижения по отношению к доллару США (USD), но любое снижение, возможно, не пробьет основную поддержку на уровне 0,6280. В долгосрочной перспективе AUD может продолжить снижение, но он должен четко пробиться ниже 0,6280, прежде чем можно будет ожидать движения к 0,6255, отмечают валютные аналитики UOB Group Квек Сер Леанг и Питер Чиа.

AUD имеет шанс на снижение

24-ЧАСОВЫЙ ПРОГНОЗ: "Мы не ожидали, что AUD упадет до минимума 0,6296 вчера (мы ожидали диапазонной торговли). Хотя увеличение нисходящего моментума указывает на риски снижения сегодня, любое снижение может пробить основную поддержку на уровне 0,6280. Чтобы поддерживать моментум, AUD не должен пробиваться выше 0,6350 (незначительное сопротивление находится на уровне 0,6330)."

ПРОГНОЗ НА 1-3 НЕДЕЛИ: "Два дня назад (25 февраля, спотовый уровень 0,6345) мы пересмотрели наш прогноз по AUD с позитивного на негативный, указав, что недавний 'восходящий моментум в значительной степени ослаб', и AUD 'вероятно, будет консолидироваться в диапазоне между 0,6280 и 0,6410.' Вчера AUD упал до 0,6296, закрывшись на уровне 0,6305, что на 0,60% ниже. Наблюдается предварительное нарастание нисходящего моментума, и AUD, вероятно, будет снижаться. Однако он должен пробиться и удержаться ниже 0,6280, прежде чем можно будет ожидать движения к 0,6255. Вероятность того, что AUD пробьет уровень 0,6280, останется высокой, при условии, что уровень 'сильного сопротивления' на 0,6375 не будет пробит."

Источник: FxTeam

|

|