Добавить любой RSS - источник (включая журнал LiveJournal) в свою ленту друзей вы можете на странице синдикации.

Исходная информация - http://www.fxteam.ru.

Данный дневник сформирован из открытого RSS-источника по адресу http://www.fxteam.ru/rss-xml/rss.news.php, и дополняется в соответствии с дополнением данного источника. Он может не соответствовать содержимому оригинальной страницы. Трансляция создана автоматически по запросу читателей этой RSS ленты.

По всем вопросам о работе данного сервиса обращаться со страницы контактной информации.

[Обновить трансляцию]

Японский Акадзава: валютный рынок должен двигаться стабильно, отражая фундаментальные показатели |

Министр экономики Японии Рёсэй Акадзава заявил во вторник, что японская экономика ожидается умеренное восстановление, хотя политики остаются осторожными в отношении внешних рисков.

Акадзава подчеркнул потенциальные препятствия от торговой политики США и влияние растущих цен на энергию и продукты питания на потребительские настроения, что может оказать давление на потребительские расходы.

Министр экономики отметил важность движения валютных курсов в соответствии с экономическими фундаментальными показателями, при этом подтвердив, что решения по монетарной политике остаются за Банк Японии (БЯ).

Реакция рынка

На момент публикации пара USD/JPY снизилась на 0,42% внутри дня и торговалась на уровне 146,65.

Японская иена FAQs

Какие ключевые факторы влияют на курс японской иены?

Японская иена (JPY) является одной из наиболее торгуемых валют в мире. Ее стоимость в целом определяется показателями японской экономики, но более конкретно - политикой Банка Японии, разницей в доходности японских и американских облигаций, отношением трейдеров к риску и другими факторами.

Как решения Банка Японии влияют на курс японской иены?

Одной из задач Банка Японии является валютный контроль, поэтому его действия имеют ключевое значение для иены. Иногда Банк Японии напрямую вмешивается в валютные рынки, как правило, для снижения стоимости иены, хотя часто он воздерживается от этого из-за политических опасений своих основных торговых партнеров. Сверхмягкая денежно-кредитная политика Банка Японии в период с 2013 по 2024 год привела к снижению курса иены по отношению к основным конкурентам из-за растущих расхождений в политике Банка Японии и других центральных банков. В последнее время постепенное сворачивание этой сверхмягкой политики оказало иене некоторую поддержку.

Как разница между доходностью облигаций Японии и США влияет на японскую иену?

Приверженность Банка Японии ультрамягкой денежно-кредитной политике привела к увеличению расхождений с другими центральными банками, особенно с Федеральной резервной системой США. Это способствовало расширению спреда доходности между 10-летними облигациями США и Японии, что благоприятствует росту курса доллара США по отношению к японской иене. Решение Банка Японии в 2024 году постепенно отказаться от сверхмягкой политики в сочетании со снижением процентных ставок в других крупных центральных банках приводит к сокращению этой разницы.

Как общий настрой в отношении риска влияет на японскую иену?

Японская иена часто рассматривается как безопасная гавань. Это означает, что в периоды рыночного стресса инвесторы с большей вероятностью будут вкладывать деньги в японскую валюту из-за ее предполагаемой надежности и стабильности. В неспокойные времена стоимость иены, скорее всего, будет расти по отношению к другим валютам, которые считаются более рискованными для инвестиций.

Источник: FxTeam

|

|

Японский Акадзава: валютный рынок должен двигаться стабильно, отражая фундаментальные показатели |

Министр экономики Японии Рёсэй Акадзава заявил во вторник, что японская экономика ожидается умеренное восстановление, хотя политики остаются осторожными в отношении внешних рисков.

Акадзава подчеркнул потенциальные препятствия от торговой политики США и влияние растущих цен на энергию и продукты питания на потребительские настроения, что может оказать давление на потребительские расходы.

Министр экономики отметил важность движения валютных курсов в соответствии с экономическими фундаментальными показателями, при этом подтвердив, что решения по монетарной политике остаются за Банк Японии (БЯ).

Реакция рынка

На момент публикации пара USD/JPY снизилась на 0,42% внутри дня и торговалась на уровне 146,65.

Японская иена FAQs

Какие ключевые факторы влияют на курс японской иены?

Японская иена (JPY) является одной из наиболее торгуемых валют в мире. Ее стоимость в целом определяется показателями японской экономики, но более конкретно - политикой Банка Японии, разницей в доходности японских и американских облигаций, отношением трейдеров к риску и другими факторами.

Как решения Банка Японии влияют на курс японской иены?

Одной из задач Банка Японии является валютный контроль, поэтому его действия имеют ключевое значение для иены. Иногда Банк Японии напрямую вмешивается в валютные рынки, как правило, для снижения стоимости иены, хотя часто он воздерживается от этого из-за политических опасений своих основных торговых партнеров. Сверхмягкая денежно-кредитная политика Банка Японии в период с 2013 по 2024 год привела к снижению курса иены по отношению к основным конкурентам из-за растущих расхождений в политике Банка Японии и других центральных банков. В последнее время постепенное сворачивание этой сверхмягкой политики оказало иене некоторую поддержку.

Как разница между доходностью облигаций Японии и США влияет на японскую иену?

Приверженность Банка Японии ультрамягкой денежно-кредитной политике привела к увеличению расхождений с другими центральными банками, особенно с Федеральной резервной системой США. Это способствовало расширению спреда доходности между 10-летними облигациями США и Японии, что благоприятствует росту курса доллара США по отношению к японской иене. Решение Банка Японии в 2024 году постепенно отказаться от сверхмягкой политики в сочетании со снижением процентных ставок в других крупных центральных банках приводит к сокращению этой разницы.

Как общий настрой в отношении риска влияет на японскую иену?

Японская иена часто рассматривается как безопасная гавань. Это означает, что в периоды рыночного стресса инвесторы с большей вероятностью будут вкладывать деньги в японскую валюту из-за ее предполагаемой надежности и стабильности. В неспокойные времена стоимость иены, скорее всего, будет расти по отношению к другим валютам, которые считаются более рискованными для инвестиций.

Источник: FxTeam

|

|

Фондовый рынок, Daily history за 10 марта 2025 г. |

| Индекс | Изменение, пункты | Цена закрытия | Изменение, % |

|---|---|---|---|

| NIKKEI 225 | 141.1 | 37028.27 | 0.38 |

| Hang Seng | -447.81 | 23783.49 | -1.85 |

| KOSPI | 6.91 | 2570.39 | 0.27 |

| ASX 200 | 14.1 | 7962.3 | 0.18 |

| DAX | -387.99 | 22620.95 | -1.69 |

| CAC 40 | -73.2 | 8047.6 | -0.9 |

| Dow Jones | -890.01 | 41911.71 | -2.08 |

| S&P 500 | -155.64 | 5614.56 | -2.7 |

| NASDAQ Composite | -727.9 | 17468.32 | -4 |

Источник: FxTeam

|

|

Италия настаивает на плане обороны на сумму €200 миллиардов с использованием гарантий ЕС - Reuters |

Италия планирует предложить свою европейскую гарантийную схему, которая потенциально может вызвать инвестиции на сумму до 200 миллиардов евро ($216,48 миллиарда) в оборонной и аэрокосмической отраслях, сообщает Reuters со ссылкой на источники, знакомые с ситуацией.

Министр экономики Джанкарло Джорджетти представит план на встрече министров финансов Европейского Союза позже в понедельник в Брюсселе.

Европейский Союз (ЕС) изучает способы укрепления оборонных расходов через совместные заимствования, фонды ЕС и расширение роли Европейского инвестиционного банка (ЕИБ), при этом решения ожидаются к июню.

Реакция рынка

На момент публикации пара EUR/USD выросла на 0,09% внутри дня и торговалась на уровне 1,0845.

Евро FAQs

Что такое евро?

Евро является валютой 19 стран Европейского союза, входящих в еврозону. Это вторая валюта в мире, которая пользуется наибольшим спросом в торговле после доллара США. В 2022 году на нее приходился 31% всех операций с иностранной валютой, при этом средний ежедневный оборот составлял более 2,2 трлн долларов в день. EUR/USD - самая активно торгуемая валютная пара в мире, на нее приходится примерно 30% транзакций, за ней следуют EUR/JPY (4%), EUR/GBP (3%) и EUR/AUD (2%).

Что такое ЕЦБ и как он влияет на курс евро?

Европейский центральный банк (ЕЦБ), расположенный во Франкфурте, Германия, является резервным банком еврозоны. ЕЦБ устанавливает процентные ставки и управляет денежно-кредитной политикой. Основной задачей ЕЦБ является поддержание стабильности цен, что означает либо контроль над инфляцией, либо стимулирование экономического роста. Его основным инструментом является повышение или понижение процентных ставок. Относительно высокие процентные ставки – или ожидание их повышения – обычно благоприятствуют евро, и наоборот. Совет управляющих ЕЦБ принимает решения по денежно-кредитной политике на заседаниях, которые проводятся восемь раз в год. Решения принимаются главами национальных банков еврозоны и шестью постоянными членами, включая президента ЕЦБ Кристин Лагард.

Как данные по инфляции влияют на курс евро?

Данные по инфляции в еврозоне, измеряемые гармонизированным индексом потребительских цен (HICP), являются важным эконометрическим индикатором для евро. Если инфляция растет сильнее, чем ожидалось, особенно если она превышает целевой уровень ЕЦБ 2%, это вынуждает ЕЦБ повышать процентные ставки, чтобы вернуть инфляцию под контроль. Относительно высокие процентные ставки по сравнению с другими странами обычно идут на пользу евро, так как делают регион более привлекательным местом для глобальных инвесторов.

Как экономические данные влияют на курс евро?

Публикуемые данные отражают состояние экономики и могут повлиять на курс евро. Такие показатели, как ВВП, индексы PMI для производственной сферы и сферы услуг, занятость и опросы потребительских настроений, могут повлиять на курс единой валюты. Сильная экономика полезна для евро. Она не только привлекает больше иностранных инвестиций, но и может побудить ЕЦБ повысить процентные ставки, что непосредственно укрепит евро. В противном случае, если экономические данные будут слабыми, евро, скорее всего, упадет. Экономические данные по четырем крупнейшим странам еврозоны (Германия, Франция, Италия и Испания) имеют особое значение, поскольку на них приходится 75% экономики еврозоны.

Как торговый баланс влияет на курс евро?

Еще одним важным релизом для евро является торговый баланс. Этот показатель измеряет разницу между тем, что страна зарабатывает на своем экспорте, и тем, что она тратит на импорт за определенный период. Если страна производит востребованные товары на экспорт, то ее валюта будет расти в цене исключительно за счет дополнительного спроса со стороны иностранных покупателей, желающих приобрести эти товары. Таким образом, положительное сальдо торгового баланса укрепляет валюту, и наоборот.

Источник: FxTeam

|

|

Доллар США достиг нового минимума за четыре месяца на фоне оптимизма по поводу соглашения о расходах в Германии |

- Доллар США в широком смысле торгуется в красной зоне во вторник, продолжая обесцениваться по отношению к большинству основных валют.

- Сообщается, что немецкая зеленая коалиция снова на правильном пути к законопроекту о расходах на оборону.

- Индекс доллара США движется к нижней границе 103,00 и может пробить этот уровень.

Индекс доллара США (DXY), который отслеживает динамику доллара США (USD) по отношению к шести основным валютам, достигает минимумов, не наблюдавшихся с октября 2024 года. Индекс торгуется выше 103,50 на момент написания во вторник. Доллар США сталкивается с препятствиями на фоне ранних комментариев из Европы от немецкой зеленой коалиции, которая заявила, что снова на правильном пути к соглашению по законопроекту о расходах на оборону Германии. Это толкает доллар США (USD) вниз в пользу евро (EUR).

Что касается экономических данных, то отчет JOLTS о вакансиях в США за январь привлечет наибольшее внимание. Трейдеры уже напуганы страхами рецессии, поэтому дальнейшее снижение числа вакансий может усилить эту уверенность и привести к дальнейшему нисходящему импульсу для DXY. Индекс деловой активности NFIB в США за февраль, уже опубликованный, упал до 100,7, не дотянув до прогноза в 101 и снизившись с предыдущего значения 102,8.

Ежедневный дайджест рыночных движений: некоторые точки для соединения

- В начале европейской торговой сессии появилась новость о том, что лидер немецкой зеленой коалиции выразил надежду на соглашение по расходам на оборону на этой неделе, сообщает Bloomberg. Эта новость представляет собой 180-градусный поворот от заголовка, который вызвал некоторую силу доллара США (USD) в понедельник, когда Зеленая партия была не готова поддержать какой-либо законопроект о расходах на оборону.

- В 14:00 будет опубликован отчет JOLTS о вакансиях в США за январь. Ожидается, что число вакансий вырастет до 7,75 миллиона по сравнению с 7,6 миллиона в декабре.

- Акции пытаются игнорировать мрачные настроения понедельника. Европейские акции растут, в то время как фьючерсы на американские акции находятся на положительной территории.

- Инструмент CME Fedwatch прогнозирует 95,0% вероятность отсутствия изменений процентной ставки на предстоящем заседании ФРС 19 марта. Однако вероятность снижения ставки на заседании 7 мая увеличивается до 47,8%, а на заседании в июне - до 89,9%.

- Доходность 10-летних облигаций США торгуется около 4,20%, отступив от своего почти пятимесячного минимума 4,10%, зафиксированного на прошлой неделе во вторник.

Технический анализ индекса доллара США: не однодневное событие

Индекс доллара США (DXY) сталкивается с дополнительным давлением продаж во вторник, так как страхи рецессии не исчезают. Трейдеры остаются обеспокоенными влиянием тарифов и неопределенностью в экономике США. Учитывая динамику акций в США с начала года, нет особых причин для радости и нет оснований поддерживать более сильный доллар в текущем нарративе.

Существует риск роста на уровне 104,00 для уверенного отскока. Если быки смогут этого избежать, ожидайте значительного роста к круглому уровню 105,00, с 200-дневной простой скользящей средней (SMA) на уровне 105,03. После пробития этой зоны появится ряд ключевых уровней, таких как 105,53 и 105,89, которые будут выступать в качестве сопротивления.

С точки зрения снижения, уровень 103,00 может рассматриваться как медвежья цель в случае, если доходности США снова упадут, и даже 101,90 не будет неосуществимо, если рынки еще больше откажутся от своих долгосрочных позиций по доллару США.

Индекс доллара США: Дневной график

Торговая война США и Китая FAQs

Что такое "торговая война"?

В целом, торговая война — это экономический конфликт между двумя или более странами из-за крайнего протекционизма с одной стороны. Это подразумевает создание торговых барьеров, таких как тарифы, что приводит к встречным барьерам, увеличению импортных затрат и, следовательно, к росту стоимости жизни.

Что такое торговая война между США и Китаем?

Экономический конфликт между Соединенными Штатами (США) и Китаем зародился в начале 2018 года, когда президент Дональд Трамп установил торговые барьеры против Китая, обвинив азиатского гиганта в несправедливых торговых практиках и краже интеллектуальной собственности. Китай предпринял ответные меры, введя тарифы на множество товаров из США, таких как автомобили и соевые бобы. Напряженность нарастала, пока две страны не подписали торговую сделку (Фаза Один) в январе 2020 года. Соглашение требовало структурных реформ и других изменений в экономическом и торговом режиме Китая и предполагало восстановление стабильности и доверия между двумя государствами. Пандемия коронавируса отвлекла внимание от конфликта. Тем не менее, стоит отметить, что президент Джо Байден, который вступил в должность после Трампа, сохранил тарифы и даже добавил некоторые дополнительные сборы.

Торговая война 2.0

Возвращение Дональда Трампа в Белый дом в качестве 47-го президента США вызвало новую волну напряженности между двумя странами. В ходе предвыборной кампании 2024 года Трамп пообещал ввести 60%-ные тарифы на Китай, как только он вернется к власти, что и произошло 20 января 2025 года. Торговая война между США и Китаем должна возобновиться с того места, на котором она была остановлена, с взаимными мерами, влияющими на глобальный экономический ландшафт в виде нарушений в глобальных цепочках поставок, что приводит к сокращению расходов, особенно инвестиций, и напрямую влияет на инфляцию, рассчитанную индексом потребительских цен.

Источник: FxTeam

|

|

Японский Муту продолжит обсуждение тарифов с США |

Министр торговли Японии Ёдзи Муту заявил рано утром во вторник, что он продолжит обсуждать тарифы с Соединенными Штатами. Однако Муту не подтверждает, что Япония освобождена от тарифов на сталь.

Ключевые цитаты

Спросил, чтобы Япония была освобождена от тарифов в переговорах с американскими чиновниками.

Будет продолжать переговоры по экономическому сотрудничеству с США.

Сообщил США, что Япония будет способствовать экономическому развитию США.

Не получил никаких гарантий от США, что Япония будет освобождена от тарифов США, которые вступят в силу в среду.

Не подтверждает, что Япония освобождена от тарифов на сталь.

Обсуждал СПГ, включая проект на Аляске, в переговорах с торговыми чиновниками США.

Реакция рынка

На момент публикации пара USD/JPY снизилась на 0,24% за день и торгуется на уровне 146,90.

Японская иена FAQs

Какие ключевые факторы влияют на курс японской иены?

Японская иена (JPY) является одной из наиболее торгуемых валют в мире. Ее стоимость в целом определяется показателями японской экономики, но более конкретно - политикой Банка Японии, разницей в доходности японских и американских облигаций, отношением трейдеров к риску и другими факторами.

Как решения Банка Японии влияют на курс японской иены?

Одной из задач Банка Японии является валютный контроль, поэтому его действия имеют ключевое значение для иены. Иногда Банк Японии напрямую вмешивается в валютные рынки, как правило, для снижения стоимости иены, хотя часто он воздерживается от этого из-за политических опасений своих основных торговых партнеров. Сверхмягкая денежно-кредитная политика Банка Японии в период с 2013 по 2024 год привела к снижению курса иены по отношению к основным конкурентам из-за растущих расхождений в политике Банка Японии и других центральных банков. В последнее время постепенное сворачивание этой сверхмягкой политики оказало иене некоторую поддержку.

Как разница между доходностью облигаций Японии и США влияет на японскую иену?

Приверженность Банка Японии ультрамягкой денежно-кредитной политике привела к увеличению расхождений с другими центральными банками, особенно с Федеральной резервной системой США. Это способствовало расширению спреда доходности между 10-летними облигациями США и Японии, что благоприятствует росту курса доллара США по отношению к японской иене. Решение Банка Японии в 2024 году постепенно отказаться от сверхмягкой политики в сочетании со снижением процентных ставок в других крупных центральных банках приводит к сокращению этой разницы.

Как общий настрой в отношении риска влияет на японскую иену?

Японская иена часто рассматривается как безопасная гавань. Это означает, что в периоды рыночного стресса инвесторы с большей вероятностью будут вкладывать деньги в японскую валюту из-за ее предполагаемой надежности и стабильности. В неспокойные времена стоимость иены, скорее всего, будет расти по отношению к другим валютам, которые считаются более рискованными для инвестиций.

Источник: FxTeam

|

|

Валютный рынок, Daily history за 10 марта 2025 г. |

| Валютная пара | Цена закрытия | Изменение, % |

|---|---|---|

| AUDUSD | 0.62778 | -0.4 |

| EURJPY | 159.442 | -0.53 |

| EURUSD | 1.08348 | -0.1 |

| GBPJPY | 189.528 | -0.76 |

| GBPUSD | 1.28787 | -0.35 |

| NZDUSD | 0.56978 | -0.19 |

| USDCAD | 1.44356 | 0.4 |

| USDCHF | 0.88046 | 0.13 |

| USDJPY | 147.156 | -0.43 |

Источник: FxTeam

|

|

Прогноз по паре USD/CAD: торгуется ниже на фоне осторожности перед заседанием по монетарной политике Банка Канады |

- USD/CAD снижается к уровню 1,4400 на фоне слабости доллара США.

- Торговая политика президента США Трампа вызвала неопределенность в отношении экономических перспектив США.

- Ожидается, что Банк Канады снизит ставки по кредитам на 25 б.п. до 2,75% в среду.

Пара USD/CAD снижается к уровню 1,4400 в европейские часы торгов во вторник после коррекции с четырехдневного максимума 1,4470, достигнутого в понедельник. Пара луни ослабевает, так как доллар США (USD) показывает слабые результаты по всему спектру рынка на фоне опасений, что Соединенные Штаты (США) могут столкнуться с экономическими трудностями в ближайшее время из-за политики «Америка прежде всего» президента Дональда Трампа.

Торговая политика Дональда Трампа, как ожидается, увеличит затраты на сырье для владельцев бизнеса в США, которые передадут их потребителям. Такой сценарий приведет к снижению покупательной способности домохозяйств, что уменьшит общий спрос.

Индекс доллара США (DXY), который отслеживает стоимость доллара по отношению к шести основным валютам, падает до уровня около 103,35, что является самым низким уровнем за четыре месяца.

Тем временем канадский доллар (CAD) показывает слабые результаты более месяца, так как Трамп ввел 25% тарифы на Канаду, но предоставил месячное освобождение на товары, подпадающие под Соглашение США-Мексика-Канада (USMCA).

В среду инвесторы сосредоточатся на решении Банка Канады (BoC) по денежно-кредитной политике. Аналитики Citi ожидают, что BoC снизит процентные ставки на 25 базисных пунктов (б.п.) до 2,75%, так как тарифы Трампа усилили опасения по поводу рецессии.

USD/CAD держится выше 100-периодной экспоненциальной скользящей средней (EMA), которая находится около 1,4200, что указывает на бычий тренд в целом.

14-периодный индекс относительной силы (RSI) колеблется в диапазоне 40,00-60,00, что указывает на боковой тренд.

В дальнейшем движение вверх выше максимума 10 марта на 1,4470 откроет путь к психологическому уровню сопротивления 1,4500 и максимуму 30 января на 1,4595.

Напротив, пробой ниже минимума 14 февраля на 1,4151 приведет пару к минимуму 9 декабря на 1,4094, за которым последует минимум 6 декабря на 1,4020.

Дневной график USD/CAD

Канадский доллар FAQs

Какие ключевые факторы влияют на курс канадского доллара?

Ключевыми факторами, влияющими на курс канадского доллара (CAD), являются уровень процентных ставок, установленных Банком Канады (BoC), цены на нефть, крупнейший экспорт Канады, состояние ее экономики, инфляция и торговый баланс, который представляет собой разницу между стоимостью канадского экспорта и стоимостью его импорта. К другим факторам относятся настроения на рынке – покупают ли инвесторы более рискованные активы (risk-on) или ищут безопасные убежища (risk-off), при этом тяга к риску положительна для CAD. Состояние экономики США, как крупнейшего торгового партнера Канады, также является ключевым фактором, влияющим на канадский доллар.

Как решения Банка Канады влияют на курс канадского доллара?

Банк Канады (BoC) оказывает значительное влияние на курс канадского доллара, устанавливая уровень процентных ставок, по которым банки могут предоставлять кредиты друг другу. Это влияет на уровень процентных ставок для всех. Основной целью Банка Канады является поддержание инфляции на уровне 1-3% путем повышения или понижения процентных ставок. Относительно более высокие процентные ставки, как правило, положительно влияют на канадский доллар. Банк Канады также может использовать количественное смягчение и ужесточение для влияния на условия кредитования, при этом первое из них является отрицательным для канадского доллара, а второе - положительным для канадского доллара.

Как цена нефти влияет на канадский доллар?

Цена на нефть является ключевым фактором, влияющим на стоимость канадского доллара. Нефть является крупнейшим предметом экспорта Канады, поэтому цена на нефть, как правило, оказывает непосредственное влияние на стоимость канадского доллара. Как правило, при росте цен на нефть CAD также растет, поскольку совокупный спрос на валюту увеличивается. При падении цены на нефть происходит обратное. Более высокие цены на нефть также приводят к увеличению вероятности положительного торгового баланса, что также способствует росту курса канадского доллара.

Как данные по инфляции влияют на курс канадского доллара?

Хотя инфляция всегда считалась негативным фактором для валюты, поскольку она обесценивает деньги, в наше время с ослаблением контроля за трансграничным движением капитала все стало иначе. Более высокая инфляция, как правило, заставляет центральные банки повышать процентные ставки, что привлекает больший приток капитала от глобальных инвесторов, ищущих выгодное место для хранения своих денег. Это повышает спрос на местную валюту, которой в Канаде является канадский доллар.

Как экономические данные влияют на курс канадского доллара?

Выходящие макроэкономические данные отражают состояние экономики и могут оказывать влияние на канадский доллар. Такие показатели, как ВВП, индексы PMI для производственной сферы и сферы услуг, занятость и опросы потребительских настроений, могут повлиять на направление движения канадского доллара. Сильная экономика благоприятна для канадского доллара. Она не только привлекает больше иностранных инвестиций, но и может побудить Банк Канады повысить процентные ставки, что приведет к укреплению валюты. Однако если экономические данные будут слабыми, канадский доллар, скорее всего, упадет.

Источник: FxTeam

|

|

S&P 500: Следующие потенциальные уровни поддержки находятся на 5520 и 5400/5370 – Soci'et'e G'en'erale |

Индекс S&P 500 недавно пробился ниже нижней границы своего диапазона с декабря, что подтверждает краткосрочный нисходящий тренд. Он также впервые с ноября 2023 года пересек уровень 200-DMA, отмечают валютные аналитики Soci'et'e G'en'erale.

Риск более значительного снижения

"Если индекс не сможет преодолеть нижнюю границу предыдущего диапазона на уровне 5770 пунктов, существует риск более значительного снижения. Следующие потенциальные уровни поддержки расположены на 5520 пунктах, что соответствует уровню Фибо 23,6% коррекции всего восходящего тренда с 2022 года, и сентябрьскому минимуму на 5400/5370 пунктов."

Источник: FxTeam

|

|

DXY: Следующие потенциальные уровни поддержки находятся на 102,90/102,60 и 101,90 – Soci'et'e G'en'erale |

Индекс доллара (DXY) испытывает устойчивый нисходящий тренд после того, как столкнулся с сильным сопротивлением около 110,15 в январе, отмечают аналитики FX Soci'et'e G'en'erale.

Сигналы значительного отскока пока не видны

"Недавно он потерял 200-DMA (105) и движется к ноябрьскому минимуму 103,30. Дневной MACD находится в глубокой отрицательной зоне, что свидетельствует о затянувшемся нисходящем движении; однако сигналы значительного отскока пока не видны. MA на уровне 105 может стать первым уровнем сопротивления в случае, если произойдет краткосрочный отскок."

"Ниже 103,30 следующими потенциальными уровнями поддержки являются проекции 102,90/102,60 и 101,90."

Источник: FxTeam

|

|

Прогноз по серебру: XAG/USD поднялась к отметке $32,50 на фоне падения индекса USD из-за экономических опасений в США |

- Цена на серебро резко выросла до $32,50 на фоне слабости доллара США.

- Эскалация экономических проблем в США удерживает доллар США под давлением.

- Инвесторы ожидают данные по индексу потребительских цен (CPI) США для получения новых указаний по перспективам процентной ставки.

Цена на серебро (XAG/USD) резко подскочила до $32,50 на европейской сессии во вторник. Белый металл укрепляется, так как доллар США (USD) сталкивается с резкой распродажей, а инвесторы становятся осторожными из-за экономических перспектив Соединенных Штатов (США) в связи с тарифной политикой президента Дональда Трампа. Индекс доллара США (DXY), который отслеживает стоимость доллара по отношению к шести основным валютам, падает до 103,35, что является самым низким уровнем за четыре месяца. Более низкий доллар США делает драгоценные металлы, такие как серебро, более привлекательными для инвесторов.

Участники рынка беспокоятся, что тарифная политика президента Трампа приведет к экономическому замедлению в США. В пятницу Трамп заявил: "Существует период перехода, потому что то, что мы делаем, очень велико." Исторически, периоды перехода приводят к экономической турбулентности в краткосрочной перспективе. Признаки нарастания экономических напряжений повышают спрос на безопасные активы, такие как серебро.

Тем временем, инвесторы ожидают данные по индексу потребительских цен (CPI) США за февраль, которые будут опубликованы в среду. Инвесторы будут внимательно следить за данными по инфляции в США, так как они повлияют на рыночные спекуляции относительно перспектив кредитно-денежной политики Федеральной резервной системы (ФРС). Ожидается, что данные по CPI в США вырастут медленнее. Признаки замедления инфляционного давления будут способствовать повышению ожиданий рынка о том, что ФРС снизит процентные ставки на заседании в мае. Вероятность снижения процентных ставок ФРС в мае увеличилась до 51% с 37% накануне, согласно инструменту CME FedWatch. Сценарий снижения процентных ставок благоприятен для недоходных активов, таких как серебро.

Технический анализ серебра

Цена на серебро стремится вновь протестировать ключевое сопротивление на уровне $33,40, установленное от максимума 14 февраля. 20-дневная экспоненциальная скользящая средняя (EMA) вблизи $32,07 продолжает поддерживать цену серебра.

14-дневный индекс относительной силы (RSI) колеблется в диапазоне 40,00-60,00, что указывает на боковой тренд.

С точки зрения снижения, восходящая линия тренда от минимума 8 августа на уровне $26,45 будет ключевой поддержкой для цены серебра в районе $30,00. В то время как максимум 22 октября на уровне $34,87 станет ключевым барьером.

Дневной график серебра

Серебро FAQs

Почему люди инвестируют в серебро?

Серебро - драгоценный металл, пользующийся большим спросом среди инвесторов. Исторически оно использовалось в качестве средства сохранения стоимости и средства обмена. Несмотря на меньшую популярность, чем золото, трейдеры могут обращаться к серебру для диверсификации своего инвестиционного портфеля из-за его внутренней ценности или в качестве потенциального хеджирования в периоды высокой инфляции. Инвесторы могут покупать физическое серебро в монетах или слитках или торговать им через такие инструменты, как биржевые фонды, которые отслеживают его цену на международных рынках.

Какие факторы влияют на стоимость серебра?

Цены на серебро могут меняться под влиянием самых разных факторов. Геополитическая нестабильность или опасения глубокой рецессии могут привести к росту цен на серебро из-за его статуса «безопасного убежища», хотя и в меньшей степени, чем на золото. Будучи недоходным активом, серебро имеет тенденцию расти при снижении процентных ставок. Его движение также зависит от поведения доллара США (USD), так как цена актива определяется в долларах (XAG/USD). Сильный доллар, как правило, сдерживает рост цен на серебро, в то время как ослабление доллара, скорее всего, приведет к росту цен. На цены могут влиять и другие факторы, такие как инвестиционный спрос, доступное предложение - серебро гораздо более распространено, чем золото, - и темпы переработки.

Как промышленный спрос влияет на цены на серебро?

Серебро широко используется в промышленности, особенно в таких отраслях, как электроника и солнечная энергетика, поскольку оно обладает высокой электропроводностью - более высокой, чем у меди и золота. Резкий рост спроса может привести к увеличению цен, в то время как его падение, как правило, приводит к их снижению. Динамика в экономике США, Китая и Индии также может способствовать колебаниям цен: в США и особенно в Китае крупные промышленные отрасли используют серебро в различных процессах; в Индии спрос потребителей на драгоценный металл для ювелирных изделий также играет ключевую роль в формировании цен.

Как серебро реагирует на динамику золота?

Цены на серебро обычно следуют за движением цен на золото. Когда цены на золото растут, серебро, как правило, следует его примеру, поскольку они имеют одинаковый статус безопасных активов. Соотношение цены золота и серебра, которое показывает, сколько унций серебра необходимо для того, чтобы сравняться со стоимостью одной унции золота, может помочь определить относительную стоимость обоих металлов. Некоторые инвесторы могут считать высокий коэффициент показателем того, что серебро недооценено, а золото переоценено. Напротив, низкое соотношение может свидетельствовать о том, что золото недооценено по отношению к серебру.

Источник: FxTeam

|

|

AUD/USD: Консолидация выше недавних минимумов - BBH |

AUD/USD консолидируется выше недавних минимумов, сообщают аналитики BBH FX.

РБА будет уделять особое внимание развитию рынка труда

"Февральский бизнес-опрос NAB в Австралии оказался неоднозначным и не изменяет ожидания по ставкам РБА в краткосрочной перспективе. Условия ведения бизнеса выросли на 1 пункт до 4, в то время как деловая уверенность упала на 6 пунктов до -1, что в значительной степени нивелировало улучшение января."

"Субиндекс занятости немного снизился на 1 пункт до 4, но остается выше долгосрочного среднего уровня около 3,0, что свидетельствует о благоприятных условиях на рынке труда. РБА сигнализировал, что будет уделять особое внимание развитию рынка труда для руководства будущими политическими решениями."

"Фьючерсы на денежную ставку продолжают подразумевать почти 75 базисных пунктов смягчения в течение следующих двенадцати месяцев, при этом следующий 25 базисных пунктов снижения заложен на май."

Источник: FxTeam

|

|

USD/CNH: понижательное давление сохраняется - UOB Group |

Доллар США, вероятно, будет торговаться в диапазоне 7,2400/7,2700 по отношению к китайскому юаню (CNH). В долгосрочной перспективе понижательное давление сохраняется; если доллар США пробьет уровень 7,2260, следующий уровень для наблюдения - 7,2000, отмечают валютные аналитики UOB Group Квек Сер Леанг и Питер Чиа.

Ниже 7,2260 следующий уровень для наблюдения - 7,2000

Прогноз на 24 часа: "Наше мнение о том, что доллар США будет торговаться в боковике вчера, оказалось неверным. Вместо этого доллар США вырос до максимума 7,2697, закрывшись на уровне 7,2637 (+0,23%). Несмотря на рост, значительного увеличения импульса не произошло, и вместо продолжения роста доллар США, скорее всего, будет торговаться в диапазоне 7,2400/7,2700."

Прогноз на 1-3 недели: "В нашем последнем обзоре от прошлого четверга (06 марта, спотовый уровень 7,2440) мы указали, что "понижательное давление сохраняется, и если доллар США пробьет и удержится ниже 7,2260, следующий уровень для наблюдения - 7,2000." С тех пор доллар США не смог добиться дальнейшего прогресса в снижении. Тем не менее, мы продолжим придерживаться того же мнения на данный момент, при условии, что уровень 'сильного сопротивления' на 7,2800 (без изменений в уровне) не будет пробит."

Источник: FxTeam

|

|

USD/JPY: Риск роста заработной платы поддерживает растущий тренд в частном спросе - BBH |

USD/JPY движется вниз на фоне широкого ослабления доллара США, сообщают аналитики BBH FX.

Широкое ослабление доллара США привело к снижению USD/JPY

«Окончательные данные по реальному ВВП Японии за 4 квартал были пересмотрены на 0,1 пункта вниз до 0,6% к/к на фоне более слабой активности частного спроса. Частный спрос упал на -0,3% к/к в 4 квартале по сравнению с предварительной оценкой -0,1%. Более резкое снижение было вызвано падением жилищных инвестиций, которые снизились на -0,2% к/к с первоначального значения 0,1%."

«Потребление домохозяйств осталось на уровне первоначальной оценки 0,1%, в то время как некорпоративные инвестиции выросли на 0,6% к/к с первоначальной оценки 0,5%. В дальнейшем повышательные риски для роста заработной платы поддерживают умеренно восходящий тренд в частном спросе."

Источник: FxTeam

|

|

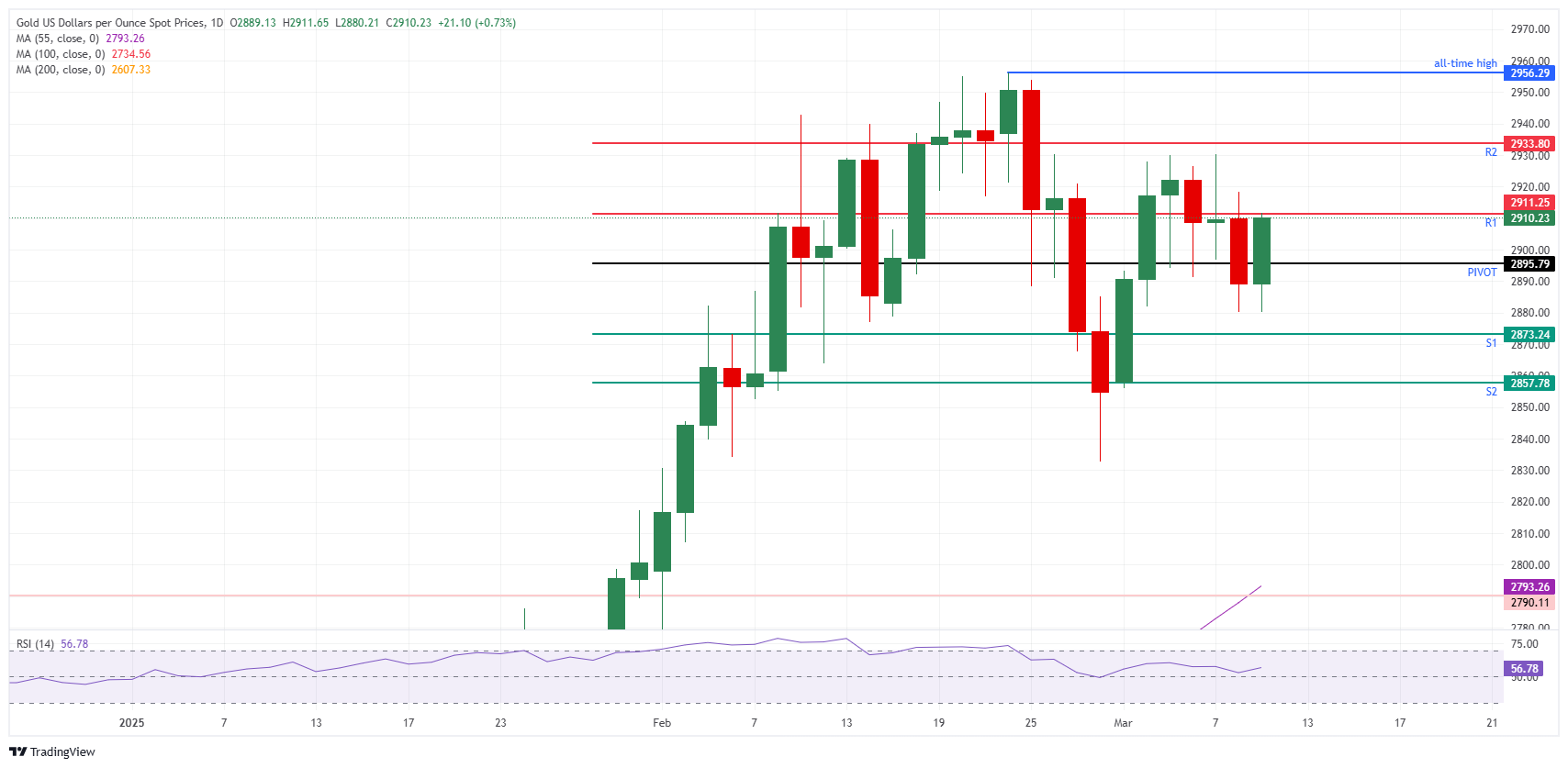

Золото поднимается, в то время как бакс снова углубляет потери |

- Золото флиртует с ростом на 1% во вторник, сокращая первоначальные потери на этой неделе.

- Заголовки о возможной сделке по оборонным расходам в Германии ударили по доллару США и поддержали золото.

- Трейдеры готовятся к предстоящему заседанию ФРС 19 марта.

Цена на золото (XAU/USD) снова поднимается выше круглого уровня $2 900 и даже торгуется выше $2 910 на момент написания во вторник. Этот рост стал результатом домино, вызванного заголовком от лидеров зеленой коалиции Германии, которые сегодня утром заявили, что дали зеленый свет сделке по оборонным расходам. Это повысило уверенность в евро (EUR) и спровоцировало новое снижение индекса доллара США (DXY), что открыло двери для роста драгметаллов.

Тем временем трейдеры все еще осторожны после того, как торговая война выходит из-под контроля за пределами Соединенных Штатов (США). Канада ввела пошлины на несколько китайских импортных товаров, на что Китай ответил контрпошлинами на канадские товары, такие как рапсовое масло. Требования президента США Дональда Трампа на данный момент выполняются, так как Канада и Мексика могут увидеть дальнейшее смягчение своих тарифов, если также введут пошлины на китайские товары.

Ежедневный дайджест рыночных движений: тайский бат в полете

- Сигналы президента США Дональда Трампа о том, что экономика может сначала пострадать, поскольку он перестраивает торговую политику с помощью тарифов, вызвали опасения по поводу потенциальной рецессии. Драгоценный металл, традиционно считающийся активом-убежищем, может столкнуться с давлением продаж во время резких распродаж на рынке, сообщает Bloomberg.

- Валюта Таиланда, тайский бат (THB), получила поддержку в этом году благодаря ралли цен на золото. Однако стратеги предупреждают, что этого ралли будет недостаточно, чтобы защитить страну от тарифных рисков. Тайский бат вырос примерно на 1,2% по отношению к доллару США в этом году, что более чем вдвое превышает рост широкого индекса азиатских валют. Ключевой причиной является роль Таиланда как центра торговли золотом в регионе, что повысило уверенность в валюте, сообщает Bloomberg.

- Инструмент CME Fedwatch показывает 95,0% вероятность того, что процентные ставки не изменятся на предстоящем заседании ФРС 19 марта. Однако вероятность снижения ставки на заседании 7 мая увеличивается до 47,8%.

Технический анализ: открытие окна

На этот раз это не заголовок о тарифах, который поддерживает драгоценный металл. На этот раз это эффект домино, когда более слабый доллар США открывает двери для роста золота. Пока нет стремлений к новому историческому максимуму, но приятно видеть, что первоначальные недельные потери стерты, и золото вернулось к нулю на неделе.

Золото снова выше круглого уровня $2 900 и, с точки зрения внутридневной технической ситуации, снова выше дневной точки разворота на уровне $2 895. На момент написания золото стучится в дверь сопротивления R1 около $2 910. Пройдя этот уровень, внутридневное сопротивление R2 на уровне $2 933 становится актуальным на восходящем движении, совпадая с максимумами прошлой недели.

С точки зрения снижения, надежная поддержка находится на уровне $2 880, который удерживал цену золота в понедельник и вторник. Если этот уровень будет пробит, обратите внимание на поддержку S1 около $2 873. Небольшое снижение может нацелиться на $2 857, где совпадают поддержка S2 и минимум 3 марта.

XAU/USD: Дневной график

Золото FAQs

Почему люди инвестируют в золото?

Золото играет ключевую роль в истории человечества, поскольку оно широко использовалось в качестве средства сохранения стоимости и обмена. В настоящее время, помимо своего блеска и использования в ювелирных изделиях, драгоценный металл широко рассматривается как актив-убежище, а это означает, что он считается хорошей инвестицией в неспокойные времена. Золото также широко рассматривается как средство защиты от инфляции и обесценивания валют, поскольку оно не зависит от какого-либо конкретного эмитента или правительства.

Кто покупает больше всего золота?

Центральные банки являются крупнейшими держателями золота. Стремясь поддержать свои валюты в неспокойные времена, центральные банки, как правило, диверсифицируют свои резервы и покупают золото, чтобы улучшить восприятие прочности экономики и валюты. Высокие запасы золота могут быть источником доверия к платежеспособности страны. Согласно данным Всемирного совета по золоту, в 2022 году центральные банки добавили в свои резервы 1136 тонн золота на сумму около 70 миллиардов долларов. Это самый высокий годовой объем закупок с начала ведения учета. Центральные банки стран с формирующейся рыночной экономикой, таких как Китай, Индия и Турция, быстро наращивают свои золотые резервы.

Как золото коррелирует с другими активами?

Золото имеет обратную корреляцию с долларом США и казначейскими облигациями США, которые являются основными резервными и безопасными активами. Когда доллар обесценивается, золото, как правило, растет, что позволяет инвесторам и центральным банкам диверсифицировать свои активы в неспокойные времена. Золото также имеет обратную корреляцию с рисковыми активами. Ралли на фондовом рынке, как правило, ослабляет цены на золото, в то время как распродажи на рынках рискованных активов, как правило, благоприятствуют росту цен на драгоценный металл.

От чего зависит цена золота?

Цена может меняться под влиянием самых различных факторов. Геополитическая нестабильность или опасения глубокой рецессии могут быстро привести к росту цен на золото из-за его статуса «безопасного убежища». Будучи активом с низкой доходностью, золото имеет тенденцию расти при снижении процентных ставок, в то время как рост ставок обычно негативно влияет на желтый металл. Тем не менее, большинство движений цены зависит от поведения доллара США (USD), поскольку цена актива определяется в долларах (XAU/USD). Сильный доллар, как правило, сдерживает рост цен на золото, в то время как слабый доллар, скорее всего, подтолкнет золото вверх.

Источник: FxTeam

|

|

USD/JPY: следующая техническая цель находится на уровне 146,05 - UOB Group |

Доллар США (USD) может продолжить снижение по отношению к японской иене (JPY), но остается вопросом, хватит ли у него импульса, чтобы достичь 146,05. В долгосрочной перспективе ожидается, что USD продолжит снижаться; следующая техническая цель находится на уровне 146,05, отмечают валютные аналитики UOB Group Квек Сер Леанг и Питер Чиа.

Ожидается, что USD продолжит снижение

Прогноз на 24 часа: "USD упал до минимума 146,94 в прошлую пятницу, а затем отскочил и закрылся практически без изменений на уровне 148,03 (+0,05). В начале азиатской торговли вчера, когда USD находился на уровне 147,70, мы указали, что 'замедляющийся нисходящий импульс указывает на то, что любое снижение вряд ли снова достигнет 147,00.' Мы недооценили импульс, так как USD пробил оба уровня поддержки и упал до 146,61. Сегодня USD может продолжить снижение, но остается под вопросом, хватит ли у него импульса, чтобы достичь 146,05. Чтобы поддерживать импульс, USD должен оставаться ниже 147,60 (существует еще одно сопротивление на уровне 147,15)."

Прогноз на 1-3 недели: "В прошлую пятницу USD упал и превысил нашу техническую цель на уровне 147,00. Вчера, 10 марта, когда USD находился на уровне 147,70, мы отметили следующее: 'Хотя не исключена дальнейшая слабость USD, уровень 147,00 сейчас выступает в качестве своего рода 'нижней отметки', что означает, что USD должен оставаться ниже этого уровня, прежде чем дальнейшие снижения станут вероятными.' Затем USD резко упал до 146,61, закрывшись на уровне 147,26 (-0,52%). Хотя USD не закрылся ниже 147,00, резкое падение ниже 147,00 привело к усилению импульса. Теперь мы продолжаем ожидать ослабления USD, следующая техническая цель находится на уровне 146,05. Мы будем поддерживать нашу точку зрения, пока уровень 148,25 ('сильный уровень сопротивления', вчера был на уровне 148,80) не будет пробит."

Источник: FxTeam

|

|

EUR/USD уверенно держится выше 1,0900 – BBH |

EUR/USD торгуется выше 1,0900. Аналитики BBH FX сообщают, что коалиция CDU/CSU и SPD ведет переговоры с партией Зеленых о принятии проекта пакета по долгам в текущем парламенте.

Коалиции нужна поддержка партии Зеленых для внесения поправок в конституцию

"Новый парламент Германии должен собраться до 25 марта. В рамках контрпредложения Зеленые хотят повысить порог для исключений по оборонным расходам из правил долга до 1,5% от ВВП по сравнению с 1,0% в текущем плане. Коалиции CDU/CSU и SPD нужна поддержка партии Зеленых, чтобы получить необходимое двухтретье большинство для внесения поправок в конституцию."

"Для справки, немецкое правительство может инвестировать до €1 триллиона в течение следующего десятилетия. Фискальный пакет, представленный на прошлой неделе, включает €500 миллиардов на инфраструктурные расходы и специальную меру по внесению поправок в конституцию, чтобы освободить оборонные расходы свыше 1% от ВВП от конституционного долгового тормоза."

"Чтобы оценить масштаб этого предложения, Германия инвестировала €1,5 триллиона за два десятилетия после воссоединения Восточной и Западной Германии."

Источник: FxTeam

|

|

EUR/USD обновляет четырехмесячный максимум, так как доллар США падает на фоне опасений замедления экономики США |

- EUR/USD поднимается выше 1,0900, так как доллар США продолжает падение на фоне растущих опасений по поводу экономических перспектив США.

- Евро укрепляется, так как немецкие зеленые согласились поддержать планы по увеличению оборонных расходов.

- Инвесторы ожидают данные по количеству открытых вакансий JOLTS в США за январь и данные CPI за февраль.

EUR/USD достигает нового четырехмесячного максимума выше 1,0900 в европейские часы торгов во вторник. Основная валютная пара укрепляется, так как доллар США (USD) отстает от своих конкурентов на фоне нарастающих опасений по поводу экономического замедления в Соединенных Штатах (США). Индекс доллара США (DXY), который отслеживает стоимость доллара по отношению к шести основным валютам, обновляет четырехмесячный минимум около 103,30.

Инвесторы в последнее время распродают доллар США на фоне осторожности, что экономика США может столкнуться с экономическими шоками в ближайшей перспективе из-за политики "Америка прежде всего" президента Дональда Трампа. Участники рынка ожидали, что политика Трампа будет инфляционной и способствующей росту в долгосрочной перспективе, но теперь видят серьезные экономические потрясения в краткосрочной перспективе, предполагая, что работодатели в США будут нести бремя более высоких тарифов.

Владельцы бизнеса вряд ли смогут полностью перенести бремя тарифов и передадут влияние конечным потребителям. Такой сценарий приведет к резкому снижению общего спроса, так как более высокие цены уменьшат покупательную способность потребителей. Углубляющиеся опасения по поводу замедления, вызванного тарифами Трампа, также привели к увеличению рыночных ожиданий, что Федеральная резервная система (ФРС) снизит процентные ставки на заседании в мае. Вероятность снижения ставок ФРС в мае увеличилась до 51% с 37% накануне, согласно инструменту CME FedWatch.

Для получения дополнительных сигналов о перспективах монетарной политики ФРС инвесторы сосредоточатся на данных по индексу потребительских цен (CPI) в США за февраль, которые будут опубликованы в среду. Ожидается, что данные по инфляции замедлятся, но останутся выше целевого уровня ФРС в 2%. В пятницу председатель ФРС Джером Пауэлл заявил на экономическом форуме в Университете Чикаго, что политика ФРС не находится на "предустановленном курсе", и мы можем сохранить "политическую сдержанность дольше, если прогресс в борьбе с инфляцией замедлится".

В сессии во вторник инвесторы будут внимательно следить за данными по количеству открытых вакансий JOLTS в США за январь, которые будут опубликованы в 14:00 GMT. Экономисты ожидают, что работодатели в США разместят 7,75 миллиона новых вакансий, что немного выше 7,6 миллиона, зафиксированных в декабре.

Ежедневный дайджест рыночных движений: EUR/USD укрепляется на фоне превосходства евро

- Сила пары EUR/USD также обусловлена превосходством евро (EUR) по отношению к своим конкурентам. Евро укрепляется в надежде, что немецкая Зеленая партия под руководством Франциски Брантнер поддержит соглашение о расходах на оборону, которое будет обсуждено в четверг. Надежды на то, что Зеленые согласятся увеличить лимит заимствований Германии, усилились после положительных комментариев Франциски Брантнер в интервью Bloomberg во вторник в европейские часы.

- «Конечно, мы готовы к переговорам», — сказала сопредседатель Зеленой партии Франциска Брантнер и добавила: «Ситуация в Украине критическая, и нам действительно нужно, чтобы Европа ускорила свои собственные расходы на оборону». Ранее Зеленые пообещали противостоять ограничению «реформ долга». В понедельник Брантнер заявила, что их партия вряд ли позволит следующему канцлеру Фридриху Мерцу и сопредседателю Социал-демократической партии (СДП) Ларсу Клингеилю «злоупотреблять сложной ситуацией с безопасностью в Европе».

- Единая валюта демонстрировала сильные результаты почти две недели, так как увеличение способности Германии к расходам за счет расширения «долгового тормоза» стимулировало экономику, которая была разрушена и сократилась за последние два года.

- Кроме того, планы расходов Германии также заставили трейдеров пересмотреть ставки, поддерживающие Европейский центральный банк (ЕЦБ) в снижении процентных ставок еще дважды к лету. ЕЦБ уже дважды снижал свои ставки заимствований в этом году, и трейдеры полностью заложили в цены еще два снижения ставок на фоне уверенности в том, что инфляция в еврозоне устойчиво вернется к желаемому уровню в 2% в этом году и опасений по поводу замедления из-за потенциальных тарифов США.

Технический анализ: EUR/USD поднимается выше 1,0900

EUR/USD поднимается выше 1,0900 во вторник. Основная валютная пара укрепилась после решительного прорыва выше декабрьского максимума 1,0630 на прошлой неделе. Долгосрочные перспективы основной валютной пары являются бычьими, так как она держится выше 200-дневной экспоненциальной скользящей средней (EMA), которая проходит около 1,0640.

14-дневный индекс относительной силы (RSI) поднимается до уровня около 75,00, указывая на сильный бычий импульс.

С точки зрения снижения, декабрьский максимум 1,0630 будет выступать в качестве основной зоны поддержки для пары. Напротив, психологический уровень 1,1000 будет ключевым барьером для быков евро.

Евро FAQs

Что такое евро?

Евро является валютой 19 стран Европейского союза, входящих в еврозону. Это вторая валюта в мире, которая пользуется наибольшим спросом в торговле после доллара США. В 2022 году на нее приходился 31% всех операций с иностранной валютой, при этом средний ежедневный оборот составлял более 2,2 трлн долларов в день. EUR/USD - самая активно торгуемая валютная пара в мире, на нее приходится примерно 30% транзакций, за ней следуют EUR/JPY (4%), EUR/GBP (3%) и EUR/AUD (2%).

Что такое ЕЦБ и как он влияет на курс евро?

Европейский центральный банк (ЕЦБ), расположенный во Франкфурте, Германия, является резервным банком еврозоны. ЕЦБ устанавливает процентные ставки и управляет денежно-кредитной политикой. Основной задачей ЕЦБ является поддержание стабильности цен, что означает либо контроль над инфляцией, либо стимулирование экономического роста. Его основным инструментом является повышение или понижение процентных ставок. Относительно высокие процентные ставки – или ожидание их повышения – обычно благоприятствуют евро, и наоборот. Совет управляющих ЕЦБ принимает решения по денежно-кредитной политике на заседаниях, которые проводятся восемь раз в год. Решения принимаются главами национальных банков еврозоны и шестью постоянными членами, включая президента ЕЦБ Кристин Лагард.

Как данные по инфляции влияют на курс евро?

Данные по инфляции в еврозоне, измеряемые гармонизированным индексом потребительских цен (HICP), являются важным эконометрическим индикатором для евро. Если инфляция растет сильнее, чем ожидалось, особенно если она превышает целевой уровень ЕЦБ 2%, это вынуждает ЕЦБ повышать процентные ставки, чтобы вернуть инфляцию под контроль. Относительно высокие процентные ставки по сравнению с другими странами обычно идут на пользу евро, так как делают регион более привлекательным местом для глобальных инвесторов.

Как экономические данные влияют на курс евро?

Публикуемые данные отражают состояние экономики и могут повлиять на курс евро. Такие показатели, как ВВП, индексы PMI для производственной сферы и сферы услуг, занятость и опросы потребительских настроений, могут повлиять на курс единой валюты. Сильная экономика полезна для евро. Она не только привлекает больше иностранных инвестиций, но и может побудить ЕЦБ повысить процентные ставки, что непосредственно укрепит евро. В противном случае, если экономические данные будут слабыми, евро, скорее всего, упадет. Экономические данные по четырем крупнейшим странам еврозоны (Германия, Франция, Италия и Испания) имеют особое значение, поскольку на них приходится 75% экономики еврозоны.

Как торговый баланс влияет на курс евро?

Еще одним важным релизом для евро является торговый баланс. Этот показатель измеряет разницу между тем, что страна зарабатывает на своем экспорте, и тем, что она тратит на импорт за определенный период. Если страна производит востребованные товары на экспорт, то ее валюта будет расти в цене исключительно за счет дополнительного спроса со стороны иностранных покупателей, желающих приобрести эти товары. Таким образом, положительное сальдо торгового баланса укрепляет валюту, и наоборот.

Источник: FxTeam

|

|

NZD/USD: маловероятно, что будет пробит уровень сильной поддержки на 0,5660 - UOB Group |

Новозеландский доллар (NZD), вероятно, будет снижаться по отношению к доллару США (USD), но вряд ли прорвется ниже сильного уровня поддержки на 0,5660. В долгосрочной перспективе не произошло дальнейшего увеличения восходящего импульса; прорыв уровня 0,5660 означал бы, что восстановление не достигнет 0,5775, отмечают валютные аналитики UOB Group Квек Сер Леанг и Питер Чиа.

Нет дальнейшего увеличения восходящего импульса

Прогноз на 24 часа: "Вчера мы отметили небольшое увеличение нисходящего импульса. Однако мы указали, что 'это, вероятно, приведет к более низкому диапазону 0,5685/0,5730, а не к устойчивому снижению.' Наше мнение не подтвердилось, так как NZD торговался в диапазоне от 0,5691 до 0,5742. Наблюдается небольшое увеличение нисходящего импульса. Сегодня NZD, вероятно, будет снижаться, но вряд ли прорвется ниже сильного уровня поддержки на 0,5660 (существует еще один уровень поддержки на 0,5680). С точки зрения роста, уровни сопротивления находятся на 0,5715 и 0,5730."

Прогноз на 1-3 недели: "В прошлый четверг (06 марта, спотовый уровень 0,5720) мы подчеркнули, что 'текущие ценовые движения, вероятно, являются частью фазы восстановления, которая может достичь 0,5775.' Впоследствии NZD вырос до 0,5760, а затем откатился. Вчера (10 марта, спотовый уровень 0,5710) мы указали, что 'не произошло дальнейшего увеличения импульса, и если NZD прорвется ниже 0,5660 (уровень 'сильной поддержки'), это будет означать, что 0,5775 в этот раз недостижимо. Наше мнение не изменилось."

Источник: FxTeam

|

|

Рен, ЕЦБ: Прогнозы и индикаторы базовой инфляции указывают на то, что инфляция будет соответствовать целевому уровню в 2% |

Представитель Европейского центрального банка (ЕЦБ) Оли Рен заявил во вторник, что "прогнозы и индикаторы базовой инфляции указывают на то, что инфляция будет соответствовать целевому уровню в 2%".

"Импортные тарифы США могут сократить глобальный объем производства более чем на 0,5% в этом и следующем году," - добавил Рен.

Источник: FxTeam

|

|